蓝鲸新闻12月5日讯(记者邵雨婷)12月3日,港交所官网显示,“非洲手机之王”传音控股(688036.SH)已递交H股上市申请,计划冲击“A+H”双上市,中信证券担任保荐机构。

近年来,随着其他手机厂商的加速出海,传音控股的盈利能力正在下滑,今年前三季度公司净利润接近“腰斩”,公司不得不开始寻求第二增长曲线。今年以来,传音控股股价累计跌幅超三成,同时,控股股东通过询价转让的方式减持套现,创始人竺兆江个人获利近4亿元,而参与配售的机构投资者却因股价腰斩已浮亏。

截至12月5日收盘,传音控股报67.41元/股,总市值为776亿元。

“非洲手机之王”遭遇红海竞争,盈利能力承压寻求新增长

招股书显示,传音控股成立于2013年,主要从事以手机为核心的智能终端产品的设计、研发、生产、销售和品牌运营。旗下智能手机品牌包括专注于中高端消费者的TECNO、面向年轻消费者的Infinix,以及强调性价比和可靠性的大众市场品牌itel。

成立以来,传音控股深耕以非洲为代表的新兴市场,有着“非洲手机之王”的称号。其针对非洲用户深肤色优化拍照算法,并推出多卡多待机型适配当地通信需求,还在埃塞俄比亚、印度设生产中心,实现“本地生产 + 快速交付”,成本优势显著。

弗若斯特沙利文数据显示,按2024年销量计,传音控股为全球手机市场第三大厂商,仅次于苹果(AAPL.US)和三星。2024年,传音手机销量占据非洲市场61.5%份额,以绝对优势稳居第一;同时在中东市场占据22.8%份额,在中欧及东欧市场占据11.2%份额。

不过,昔日的蓝海正迅速演变为红海,近年来,国内手机厂商盯上了非洲手机市场这块蛋糕,纷纷加速布局出海路线。

Omdia智能手机统计数据显示,今年第三季度,小米在非洲的出货量为290万台,市场份额13%,同比增长34%,仅次于传音和三星;荣耀出货量90万台,同比增长158%。尽管传音控股在非洲的市场占有率仍达到51%,稳居第一名的宝座,但同比增长率只有25%。

激烈的市场竞争环境下,传音控股的主业盈利能力正在下滑。据招股书,2022年至2024年(以下简称“报告期”),传音控股录得营收分别为465.96亿元、622.95亿元、687.15亿元;期内利润分别为24.67亿元、55.87亿元、55.97亿元;毛利率分别为19.9%、23.2%、20.9%。

值得注意的是,自2024年第二季度以来,传音控股的归母净利润已连续六个季度处于负增长之中。最新财报显示,2025年前三季度,传音控股的营业收入为495.43亿元,同比降3.33%;归属于上市公司股东的净利润为21.48亿元,同比降44.97%。

为了摆脱“单腿”走路的风险,近年来,传音控股开始积极寻找第二增长曲线。一方面,传音控股欲借市占率优势构建“手机+”AIoT智能生态,推出了家电、电脑、智能眼镜等各类智能终端,渗透到非洲消费者生活、工作等多场景。另一方面,公司又开拓了储能系统、逆变器和轻型两轮电动车板块,试图挖掘智能手机之外的市场。

不过,今年以来存储芯片等原材料价格持续上涨,DRAM、NAND价格上半年涨超20%,亦在一定程度给传音控股的成本管控带来压力,毛利率水平波动较大。

2025年前三季度,传音控股的毛利率为19.47%,低于去年同期的21.59%,也低于行业平均的29.94%。资产负债率为57.72%,高于去年同期的56.22%,且高于行业平均的37.74%。

此次IPO,传音控股拟将募集资金用于AI等前沿技术研发及产品迭代、拓展国际化营销和销售布局以及增强公司品牌知名度、加强扩品类业务和移动互联板块生态链的建设、营运资金及公司一般业务用途。

控股股东高位减持,接盘机构亏超17%

此次IPO是传音控股继2019年登陆科创板后的首次股权融资。

据悉,A股IPO时,传音控股的募集资金净额为26.75亿元。截至2025年6月末,传音控股累计已使用IPO募集资金24.65亿元。

今年以来,传音控股在二级市场上的表现欠佳,股价从今年9月份创下104.9元的高点后,此后一路下跌,截至12月5日收盘,报67.41元/股,已经跌去近30%,总市值为776亿元。

值得一提的是,在今年股价升至高点后,传音控股的控股股东高位减持。

据公告,今年9月12日,控股股东深圳市传音投资有限公司(以下简称“传音投资”)因自身资金需求,通过询价转让减持2280.7万股,占所持股份比例4.07%,占公司总股本比例为2%,转让价格为81.81元/股,套现18.66亿元。

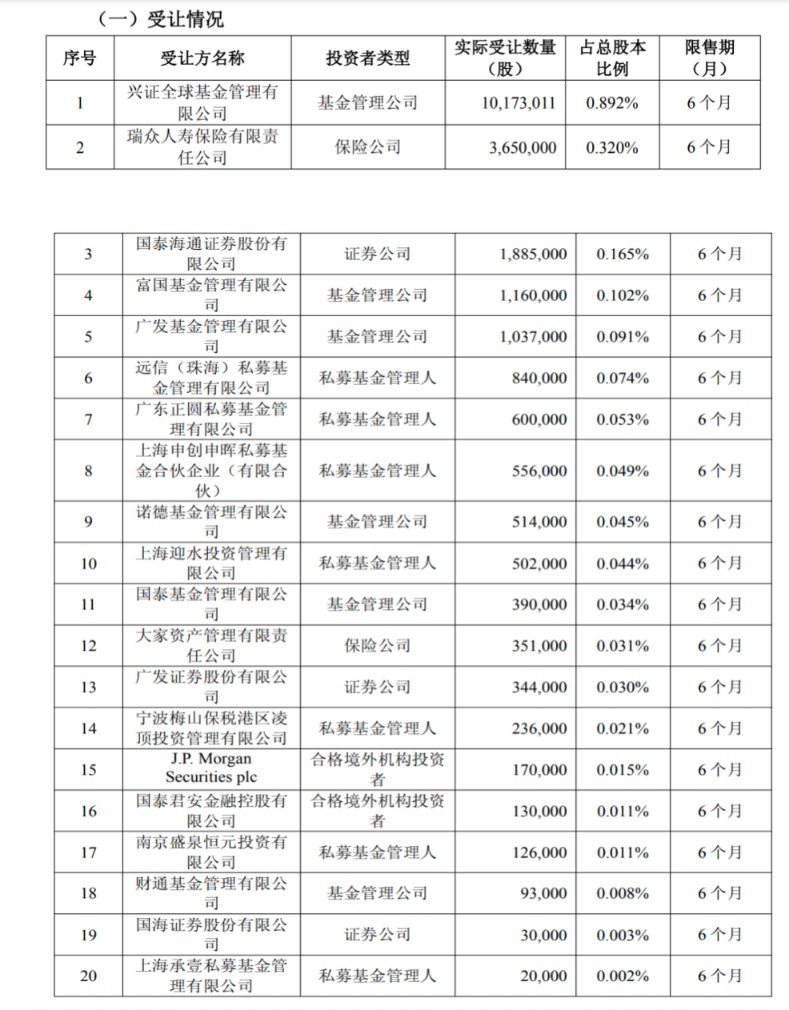

一共有20家投资机构接盘,包括兴证全球基金管理有限公司、瑞众人寿保险有限责任公司、国泰海通证券股份有限公司、富国基金管理有限公司等,锁定期为6个月。

以今日收盘价67.41元/股计算,参与认购的股东均浮亏17.6%,其中,兴证全球基金管理有限公司以8.32亿元认购0.892%股份,浮亏近1.5亿元。

(图片来源:传音控股公告)

这并非传音投资首次通过询价转让的方式减持传音控股股份。2024年5月,传音投资通过询价转让减持806.57万股,最终12家投资者获配,转让价格125.55元/股,共计套现10.13亿元。

东方财富数据显示,减持前,传音控股的股价在2024年4月17日盘中曾触及179.17元/股的高点,但随后开启了一波连续下跌。

目前,传音控股的控股股东仍为传音投资,持股46.71%。资料显示,传音投资由传音控股创始人竺兆江实际控制,持股20.68%。以此计算,此次减持,竺兆江获利3.86亿元,两次减持合计套现近6亿元。

值得注意的是,2025年一季度,传音控股的员工持股平台新余传承企业管理合伙企业的持股比例从1.36%降至0.91%。此外,前十大股东中,全国社保基金等长线资金亦在三季度实施减持。三季报显示,全国社保基金一一三组合在三季度减持了 158 万股,基本养老保险基金八零二组合减持了 219 万股,全国社保基金一一一组合减持了 396 万股。

不过,传音控股目前并不算缺钱,账上资金较为充沛。据三季报,截至2025年第三季度末,传音控股持有货币资金156.38亿元,资产总计480.81亿元;存在短期借款14.87亿元,负债总计277.50亿元。经统计,自A股上市后,传音控股累计派现132.30亿元,近三年,累计派现106.20亿元。

(文章来源:蓝鲸新闻)