“一天就碎了100个蛋。”对于债基“收蛋”人来说,今年快结束了,大概率感受不到往年债基稳稳的幸福了。

12月4日,长债延续调整,中长期债基净值更新后,全市场2112只产品平均收益率-0.09%,其中,1812只净值收负,近86%的中长期债基单日亏损。

单只产品中,跌幅最多的是金元顺安泓泽,单日跌幅1.04%,跌超1%的还有民生加银瑞夏一年定开债,而华泰保兴尊益利率债6个月持有、汇添富丰和纯债、华泰保兴安悦等基金跌幅超0.9%。

下跌明显的基金中不乏过往的优等生,以华泰保兴安悦为例,2024年全年收益率为17.96%在中长期纯债基金同类排名第一。重仓超长期国债、政金债是这些基金今年亏损的主要原因。

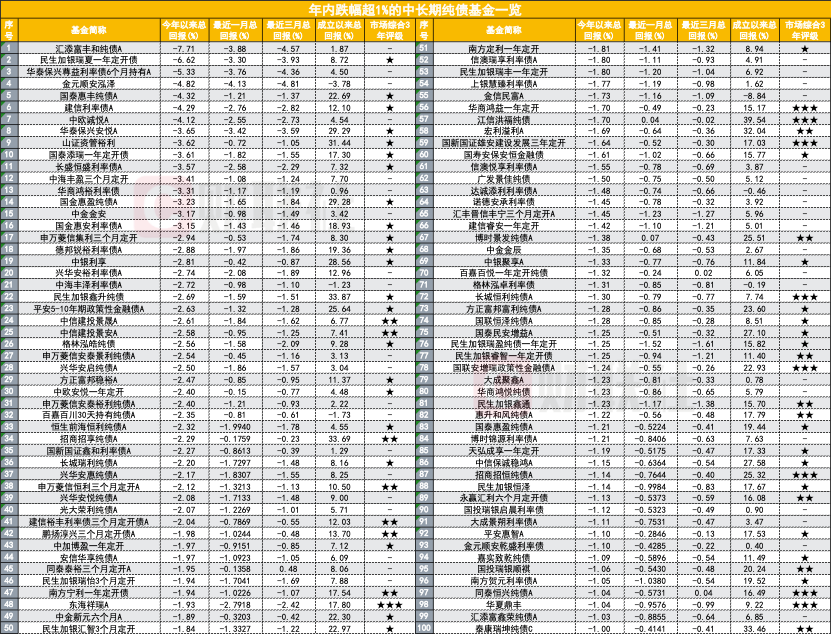

百只中长期纯债基金年内跌幅超1%

回顾2024年,全市场中长期纯债基金平均回报率4.36%,而截至今年12月4日,年内回报率超过去年平均的中长期纯债基金仅国泰睿元一年定开(5.79%)、银河睿鑫纯债(4.86%)以及博时裕通纯债3个月(4.47%)。

超8成中长期纯债基金年内亏损,百只基金亏损超1%。其中,业绩垫底的是汇添富丰和纯债,年内收益率为-7.71%,从持仓来看,几乎全部重仓超长期国债,以及加了杠杆,债券资产占净值比为111.62%,导致了基金比指数跌幅更深。

年内跌幅第二的是民生加银瑞夏一年定开债,年内收益率-6.62%。该基金重仓债券在超长期国债和地方债,下跌靠前的原因在于高杠杆,债券资产占净值比高达173.15%。

跌幅第三的是华泰保兴尊益利率债6个月持有,年内收益率-5.33%,重仓债券中依然有超长期国债的身影,其次是当前下跌同样明显的政金债。三季度末显示大幅加杠杆,杠杆率为132.91%。

此外,金元顺安泓泽、国泰惠丰纯债、建信利率债、建信利率债等基金年内跌幅也超过4%。

谁在撤离长债?

长久期国债一度是机构的“香饽饽”,因长期利率处于低位,银行理财、公募基金、险资等等机构为锁定较高收益、拉长融资期限,纷纷买入长期债券,机构数据显示,2024年年底,大于15年国债的成交占比已达34%,远高于2020年的不足6%。而扎堆超长债,交易越来越活跃,拥挤度接近史上高位。

对超长债显著走弱,国盛固收杨业伟团队给出比较全面的解释:

一是银行等配置型机构对长债的承接能力受到指标约束,特别是△EVE(银行用于衡量利率上行对资产经济价值变动的监管指标)和一级资本比例接近监管要求的15%红线,导致银行无法承接长久期的债券,甚至可能会为了满足指标要求抛售长久期债券。

二是银行通过抛售长久期债券兑现浮盈也一定程度上会引发长债调整。

年底兑现利润的说法也较为普遍,日前市场还有消息指出,人行开展银行系统债券投研调研,特别提及银行出售老券的情况,其中,涵盖了今年以来银行是否存在出售老券、获利了结、增加投资收益情况;今年比往年、四季度比今年上半年债券投资的变化等;新买入债券中哪些品种的投资占比提升等问题。

三是公募基金费率改革可能会阶段性带来公募赎回压力上升,在市场下跌行情中,净值回撤在年末可能会进一步加剧公募的被动赎回压力,导致公募、券商等交易性机构进一步减持长债。

今年9月5日,证监会修订发布《公开募集证券投资基金销售费用管理规定》(征求意见稿),明确公募基金认购费、申购费、销售服务费率调降标准,优化赎回安排等举措。其中,对债基短期持有投资者加收惩罚性赎回费的提法,在业内引起较大关注。征求意见稿迟迟没有落地,但是关于新规赎回费率的各种小作文、债基分行税收优惠取消等小作文就没有停止过,每次小作文都打击债市情绪。

来自中泰证券的研究,近期公募、券商参与力度下降,基金已连续7个交易日净卖出利率债。

四是保险等机构负债端增速近两个月有所放缓,且配置力量更多向股票倾斜。9、10月保险保费收入增速为负,部分受前期保费冲量透支影响。

作为长债的压舱石,险资的摇摆自然也影响了市场情绪。

五是股债跷跷板效应,资产配置中债券占比略有降低,而股票占比明显提升。

还会跌吗?

截至12月5日午间,中证全债指数年内区间涨幅0.31%,收益率已经比货基还低。

从12月5日国债收益率来看,超长期国债依然上行,场内两只30年国债ETF依然跌幅居前,不过较前一个交易日跌幅明显收窄。资金流向上来看,2只ETF近5日净流出近11亿元,近10日净流出超42亿元。

来自券商的数据显示,随着资本利得减弱,赛道类产品的市场自然接受度在下降,今年三季度纯债基金规模下滑8344亿元,为18年以来大单季度最大降幅,其中中长债基规模下降最为明显。

在中泰固收首席分析师吕品看来,过去几年趋势行情下的“每调买机”策略难以适应今年的震荡行情。从去年到今年,机构在长债加仓行为上发生变化:一是基金右侧加仓属性减弱;二是农商行维持左侧布局特征,但买入后较难盈利。

对于当下的投资者更为关心的是,这些中长期债基还会继续下跌吗?

中欧财富认为,债市情绪不佳,主线缺乏增量资金,对债券市场保持阶段性谨慎。短期看,央行货币政策执行报告重提“跨周期”,隐含宽松预期退坡。中期看,需要提防明年一季度的经济开门红、降息预期落空以及通胀指标的上行压力。

“更好地做多窗口,可能需要看到进一步的货币宽松信号,比如降息或者央行重新大量购债,或者看到超预期的外生性冲击,或者看到PPI上行趋势和主动补库存周期被证伪。”中欧财富指出。

创金合信首席经济学家魏凤春认为,在2026年资产布局中,长期国债与高资质信用债仍是压舱石,可搭配“固收+”策略增厚收益。房地产周期调整或尚未结束,需规避相关高风险资产,转而关注国有资产盘活带来的估值重塑机会。

(文章来源:财联社)