A股三大指数今日涨跌不一,截止收盘,沪指涨0.27%,深证成指涨0.09%,创业板指跌0.57%。沪深京三市成交额接近三万亿,较昨日小幅放量。行业板块涨少跌多,贵金属、珠宝首饰、采掘行业、有色金属、小金属、煤炭行业涨幅居前,光伏设备、医疗器械、医疗服务、生物制品、航天航空板块跌幅居前。个股方面,上涨股票数量超过1700只,逾80只股票涨停。

又有两家半导体公司宣布芯片涨价。1月27日晚间,中微半导在官方微信号发布了涨价函,表示鉴于当前严峻的供需形势以及巨大的成本压力,经过慎重研究,决定于即日起对MCU、Nor flash等产品进行价格调整,涨价幅度为15%至50%。另外,据媒体报道,国科微已对客户发出涨价函,宣布自1月起对合封512Mb的KGD(已知合格芯片)产品涨价40%。

而在日前,亚马逊云科技(AWS)上调其EC2机器学习容量块(Capacity Blocks for ML)价格约15%,英特尔与AMD均计划将服务器CPU价格上调10-15%。另外,当地时间周一,微软正式发布新一代高性能AI推理芯片Maia 200。随后,市场传出,SK海力士成为这款芯片的先进内存独家供应商。有分析师预计,2026年,全球DRAM和NAND芯片的价格涨幅将超出市场预期。

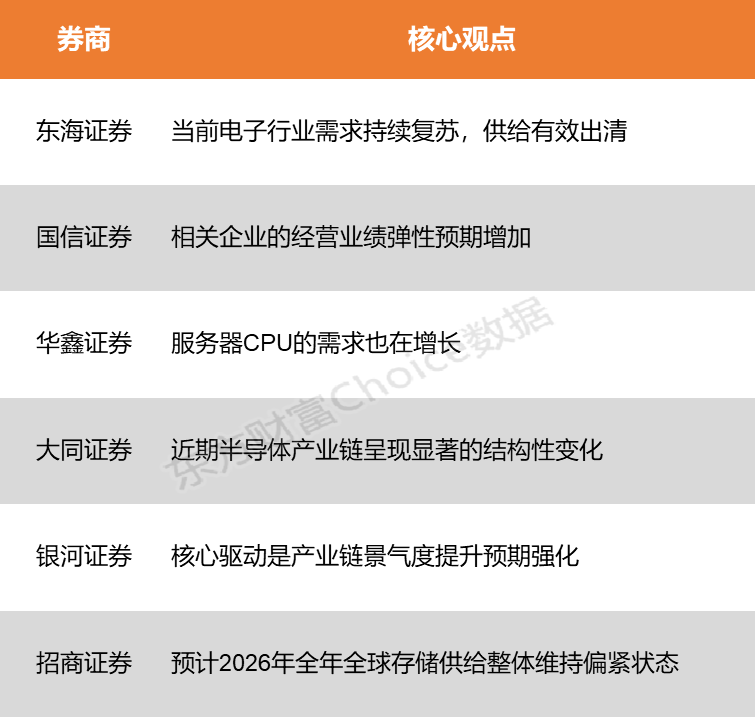

东海证券表示,受益于AI浪潮,国内相关A股标的预估2025全年业绩实现大幅增长。2026年全球服务器出货量年增长率有望达到12.8%,AI服务器出货量同比有望增长28%以上,拉动存储、CPU等相关芯片涨价。国信证券指出,电子产业内缺货涨价的环节从GPU、高端PCB、存储芯片向被动元件、CPU、模拟、功率等蔓延,对相关企业的经营业绩增加了弹性预期。

东海证券:当前电子行业需求持续复苏,供给有效出清

受益于AI浪潮,国内相关A股标的预估2025全年业绩实现大幅增长。2026年全球服务器出货量年增长率有望达到12.8%,AI服务器出货量同比有望增长28%以上,拉动存储、CPU等相关芯片涨价。三星电子于2026Q1将NAND闪存的供应价格上调100%以上,英特尔和AMD考虑将2026Q1服务器CPU均价调涨10%~15%。当前电子行业需求持续复苏,供给有效出清,存储芯片价格上涨,我国国产化力度超预期。

国信证券:相关企业的经营业绩弹性预期增加

由于全球AI算力+存力持续高景气,对于产业链供应资源的抢占日益突出,电子产业内缺货涨价的环节从GPU、高端PCB、存储芯片向被动元件、CPU、模拟、功率等蔓延,对相关企业的经营业绩增加了弹性预期。

华鑫证券:服务器CPU的需求也在增长

随着全球云服务大厂纷纷扩建人工智能(AI)数据中心,不仅驱动了对于AI芯片及存储芯片的需求暴涨,对于服务器CPU的需求也在增长,导致头部大厂英特尔、AMD的服务器CPU供应开始出现紧缺和涨价。根据KeyBanc数据,由于超大规模云服务商的采购,英特尔和AMD在2026全年的服务器CPU产能已接近售罄,为应对供需极端失衡并确保后续供应稳定,两家公司均计划将服务器CPU价格上调10%~15%。此外,AMD Zen全系产品受高危硬件漏洞“StackWarp”影响,其缓解措施可能对系统算力和部署成本造成影响。相比之下,国产海光C86处理器不受该漏洞影响,且基于完整的x86指令集永久授权实现了国产化自研,产品安全性能逐代提升。

大同证券:近期半导体产业链呈现显著的结构性变化

近期半导体产业链呈现显著的结构性变化,其核心驱动力源于人工智能技术浪潮。综合来看,当前趋势可能主要围绕两个方面展开。一方面,上游核心元器件领域呈现出供给约束下的紧张格局。由于AI加速芯片(GPU/ASIC)对台积电、三星等先进制程产能的优先占据,传统服务器CPU的产能空间受到挤压。同时,存储原厂采取的供应策略调整,推动NAND和DRAM价格出现显著波动。这种供需环境的变化,使得掌握先进制造与核心技术的半导体厂商在产业链中的议价地位受到市场关注。从产业逻辑看,处于类似环节的公司,其短期盈利结构与供需关系可能面临重塑,建议重点关注算力、存储领域。另一方面,中下游的制造与解决方案提供商展现出通过技术创新与业务拓展驱动增长的能力。

银河证券:核心驱动是产业链景气度提升预期强化

近期半导体板块表现较好,核心驱动是产业链景气度提升预期强化。除此之外,在外部环境背景下,供应链安全与自主可控依旧是长期趋势。设备与材料在国产创新顶层设计下逻辑最硬,数字芯片是算力自主的核心载体,先进封测受益于技术升级。

招商证券:预计2026年全年全球存储供给整体维持偏紧状态

2026第一季度各品类存储价格环比涨幅超预期,预计2026年全年全球存储供给整体维持偏紧状态,AI需求增长持续高于产能扩张速度,其他消费类存储和利基型存储受到产能挤压和下游恐慌备货等因素,价格涨幅也远超常规水平。今年国内存储产业链多环节都将受益于缺货涨价浪潮,核心建议关注存储原厂、存储模组/芯片公司、存储封测/代工等环节。

(本文不构成任何投资建议,投资者据此操作,一切后果自负。市场有风险,投资需谨慎。)

(文章来源:东方财富研究中心)