A股三大指数今日集体上涨,截止收盘,沪指涨0.18%,深证成指涨0.09%,创业板指涨0.71%。沪深京三市成交额超过2.9万亿,较昨日缩量逾3000亿。行业板块涨少跌多,贵金属、半导体、光伏设备、航天航空、保险板块涨幅居前,煤炭行业、医药商业、能源金属、电池、中药板块跌幅居前。个股方面,上涨股票数量超过1900只,近60只股票涨停。

当地时间1月26日,英伟达与云服务初创公司CoreWeave宣布,双方将扩大合作伙伴关系,共同加速建设人工智能数据中心。据悉,英伟达将以每股87.20美元的价格认购CoreWeave普通股,投资金额达20亿美元,以助力CoreWeave在2030年前建成超过5吉瓦的AI数据中心。CoreWeave CEO在声明中表示,本次交易“凸显了我们在客户群中看到的强劲需求,以及AI系统进入大规模生产阶段的更广泛市场信号。”

在此之前,亚马逊云科技(AWS)近日上调其EC2机器学习容量块(Capacity Blocks for ML)价格约15%,其中p5e.48xlarge实例每小时费用由34.61美元涨至39.80美元。此举被视为AI算力资源紧缺背景下云计算定价逻辑的重大转变。有分析指出,此次涨价或引发行业连锁反应,国内外云厂商或将跟进。

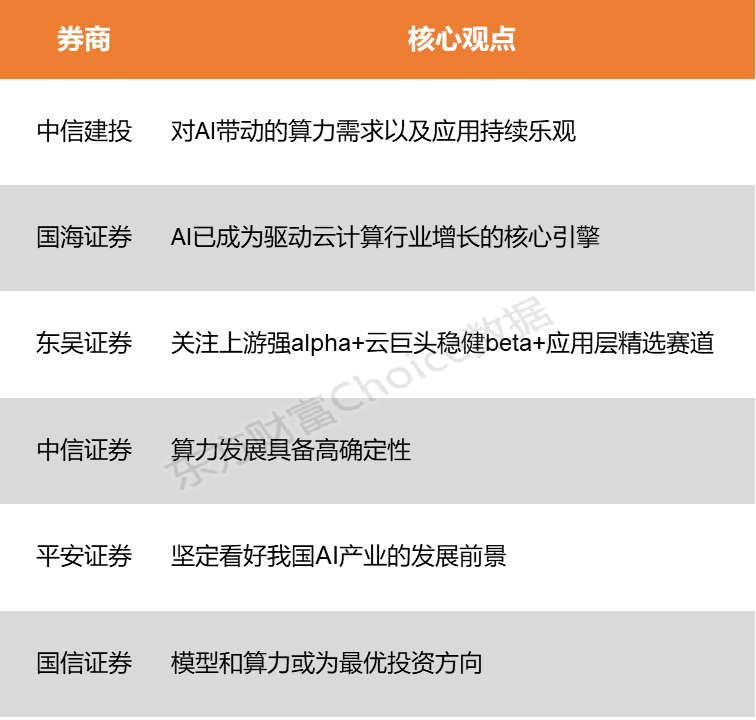

中信建投表示,亚马逊近期对其AI算力服务——EC2机器学习容量块的价格上调15%,标志着多年来云服务价格“只降不升”的惯例被打破,反映出算力供给紧张的情况。国海证券指出,大模型训练/推理所产生的庞大算力需求,以及由此催生的广泛AI应用正显著抬升云计算市场天花板。

中信建投:对AI带动的算力需求以及应用持续乐观

亚马逊近期对其AI算力服务——EC2机器学习容量块的价格上调15%,标志着多年来云服务价格“只降不升”的惯例被打破,反映出算力供给紧张的情况。全球最大AI开源社区Hugging Face最新数据显示:阿里千问开源模型下载量破10亿次,是全球首个达成的开源大模型。中信建投建议一方面关注云计算服务商,可能跟进涨价,另一方面持续推荐AI算力板块和AI应用。近期,算力板块走势纠结。中信建投认为一是市场对2027年的需求展望仍存分歧,二是板块持仓较重。如中际旭创和新易盛分别登上主动基金头号重仓股的第一和第三位。目前世界正处于AI产业革命,类比工业革命的影响深远,需要以更长期的视角去观察。中信建投对AI带动的算力需求以及应用持续乐观,算力板块短期的调整是机会。

国海证券:AI已成为驱动云计算行业增长的核心引擎

AI已成为驱动云计算行业增长的核心引擎。大模型训练/推理所产生的庞大算力需求,以及由此催生的广泛AI应用正显著抬升云计算市场天花板。为把握机遇,全球主要云厂商相继加大资本开支,用于高性能基础设施建设,并同步完善AI开发工具链与平台服务,加速各行业规模化落地。

东吴证券:关注上游强alpha+云巨头稳健beta+应用层精选赛道

2026年AI产业将进入需求兑现与效率竞争并重的新周期,狂欢暂告段落,但真正由技术突破与商业闭环驱动的结构性机会正在浮现。投资逻辑不再是泛AI概念普涨,而是聚焦具备真实变现能力、成本优势与长期护城河的核心标的。我们维持看好AI产业链,核心思路为“上游强alpha+云巨头稳健beta+应用层精选赛道”。

中信证券:算力发展具备高确定性

超节点时代助力集群性能提升,凭借超节点系统级能力,海外头部服务器公司已验证获取超额份额与超额利润。国内来看,国产算力超节点竞争力迅速提升,全面支撑国产模型,超节点时代的国产算力有望获得更多的采购。展望2026年,国产算力的竞争正逐步由单卡算力比拼过渡到超节点等系统级别竞争,系统级能力将成为算力厂商下一阶段竞争的重要要素。另一方面,在各大CSP厂商持续加速Capex投入、tokens需求持续释放的背景下,算力发展具备高确定性。

平安证券:坚定看好我国AI产业的发展前景

当前,全球AI算力基础设施能力持续提高,与全球大模型的持续迭代升级共振,将推动全球AI产业持续蓬勃发展。同时,大模型应用进程的加快,将带来对推理端算力的巨大需求,从而进一步推动我国国产算力产业链的发展。我们坚定看好我国AI产业的发展前景。

国信证券:模型和算力或为最优投资方向

复盘美股科技巨头过去三年股价走势,AI叙事不断递进。23年OpenAI领先全球开启AI加速度,微软受益于OpenAI独家合作,估值抬升明显。24年市场低估模型进步空间,叙事转向推理侧,认为应用公司最优,Meta坐拥社交垄断生态(潜在Agent入口)和广告场景,股价为除英伟达以外PE唯一抬升的巨头。同年云厂商由于大幅增加资本开支但供给受限,云收入传导有延迟,三大CSP估值略有所回落。25年模型差距与OpenAI明显收敛,谷歌后来居上,生态优势为市场追逐。26年,国信证券认为ScalingLaw将持续,模型厂商打开差异化应用市场,模型推理侧需求或进入放量拐点,模型和算力或为最优投资方向。

(本文不构成任何投资建议,投资者据此操作,一切后果自负。市场有风险,投资需谨慎。)

(文章来源:东方财富研究中心)