1月27日,中信建投研报称,2026年面临铜价中枢上移与人民币升值的双重考验,但对家电龙头企业盈利的冲击整体可控。过往经验看,顺价是化解成本压力最为有效的核心手段。国补落地下需求有支撑,元旦后提价存共识。凭借强大的终端定价权、成熟的成本传导机制以及完善的汇率风险管理体系,龙头企业有能力穿越周期波动,维持盈利模型的稳健。当前板块估值处于历史低位,兼具稳健增长与高分红特性,配置价值凸显。

全文如下

中信建投 | 铜价与汇率冲击再起,家电公司影响几何?

2026年面临铜价中枢上移与人民币升值的双重考验,我们认为其对家电龙头盈利的冲击整体可控。过往经验看,顺价是化解成本压力最为有效的核心手段。国补落地下需求有支撑,元旦后提价存共识。凭借强大的终端定价权、成熟的成本传导机制以及完善的汇率风险管理体系,龙头企业有能力穿越周期波动,维持盈利模型的稳健。当前板块估值处于历史低位,兼具稳健增长与高分红特性,配置价值凸显。

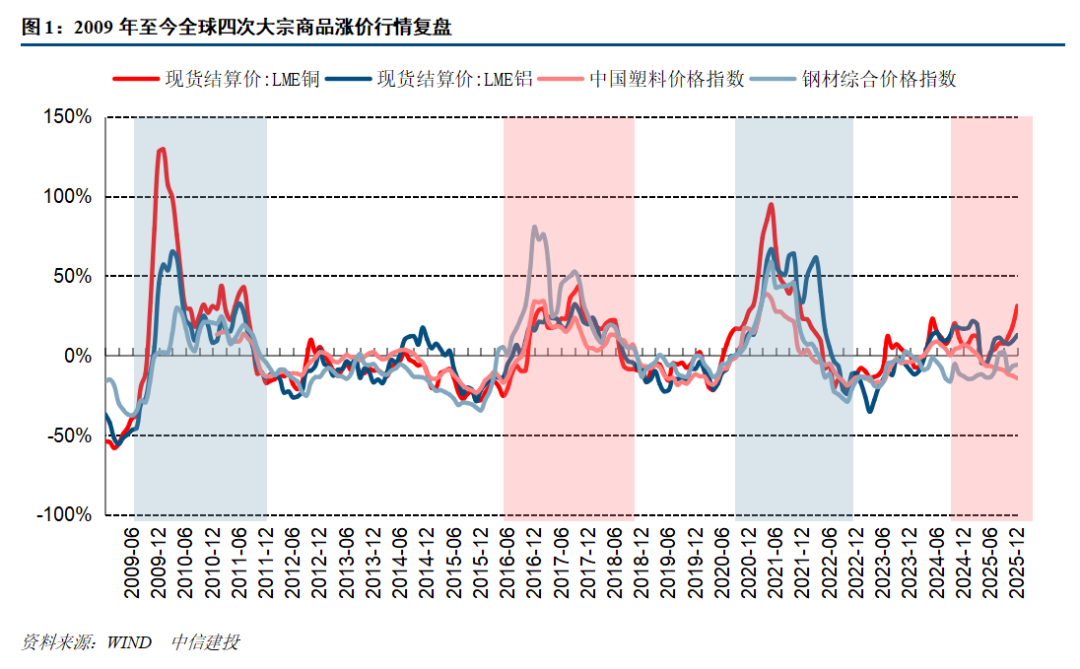

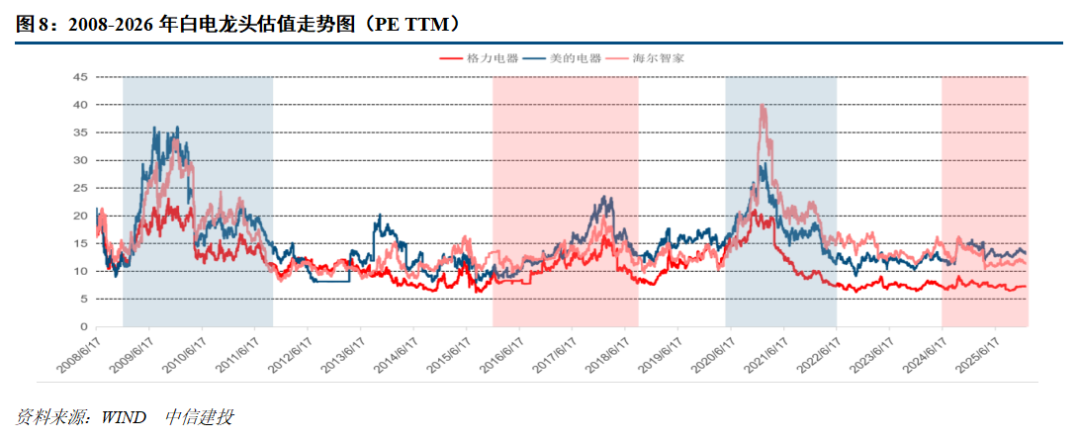

铜再度迎来涨价潮,家电影响如何看?2025年下半年起铜价中枢再度快速抬升。对比过往几轮大宗周期,此次原材料上涨幅度仍可控,成本端呈现“金属抬升、化工和钢材相对缓释”的分化格局。原材料价格波动对毛利率产生滞后性冲击,但并非决定板块估值与股价的核心变量。复盘历史,成本压力传导至毛利端存在2-3个季度的时滞,资本市场层面,估值更多受宏观流动性与终端需求驱动,在需求复苏与货币宽松背景下,即便面临成本上行,家电龙头股仍能实现良好的收益表现。

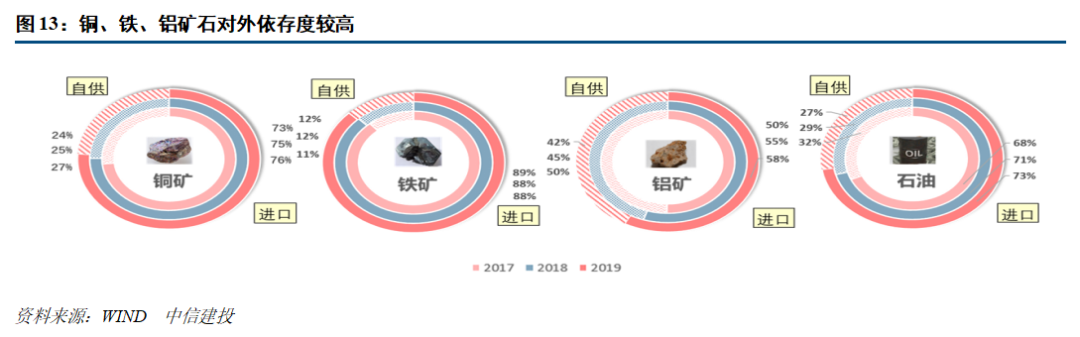

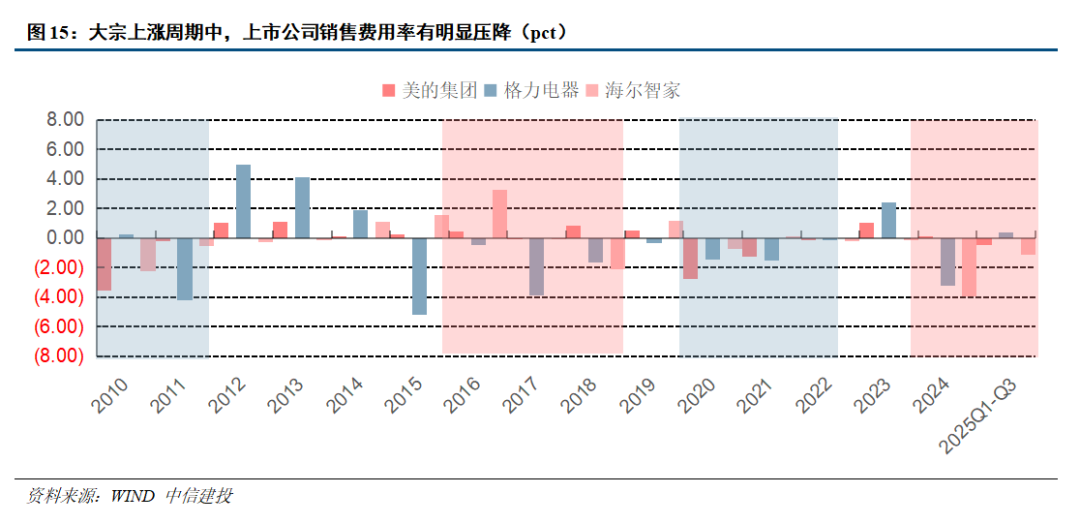

面对铜价上涨,家电龙头如何降低影响? 家电龙头可通过 “向上游要利润、向内部要效率、向终端要溢价”三种传导方法对冲成本影响。大宗品定价权高度集中于海外资源端,采购端压价通常难度较大;龙头企业亦可通过控费提效,有效平抑成本波动对利润端的冲击,但本质仍是托底平滑。向下游提价是化解原材料成本压力最为有效的核心胜负手。

2026年展望:成本压力研判与提价对冲效果测算。需求有支撑,提价存共识。2026 新国补落地提供需求支撑,部分缓解25年行业价格战趋势。同时元旦前后从中小企业到龙头企业的普遍提价行为,初步显示了全行业当前的涨价共识。通过敏感性分析测算,我们预计当铜价处于10.5万元/吨的高位区间时,企业通过整体提价3-5%可基本覆盖原材料上涨影响。

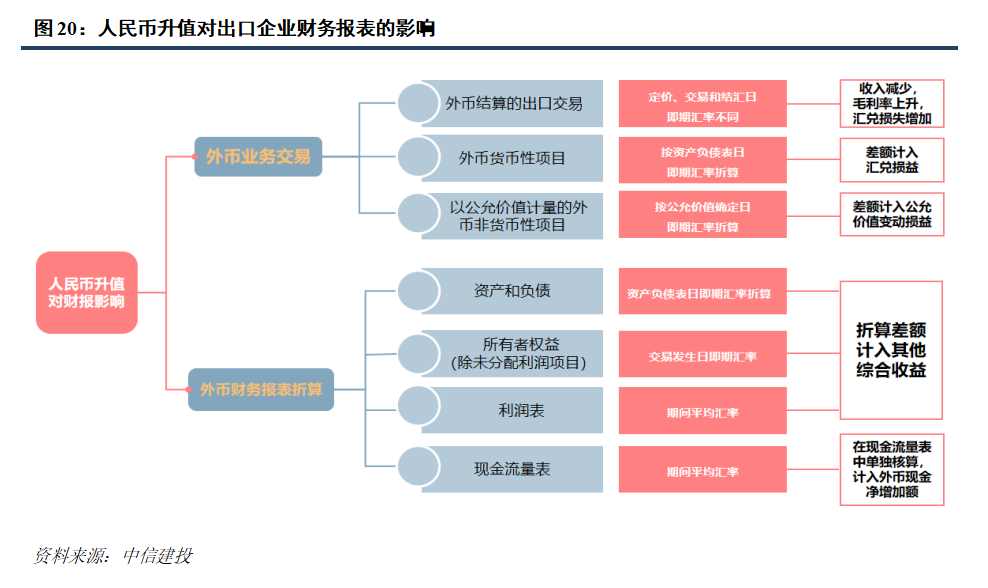

人民币升值对家电企业影响几何?人民币升值主要通过减少外销收入折算金额与造成外币资产汇兑损失挤压家电企业利润,2026年在美联储降息与出口较大顺差背景下,人民币面临一定的升值压力。根据过往经验,央行会有效管理升值节奏,防止汇率过快冲高对制造业造成冲击。由于家电龙头企业套保充分,预计影响较为可控。

投资建议:龙头企业有能力穿越周期波动,维持盈利模型的稳健。当前板块估值处于历史低位,兼具稳健增长与高分红特性,配置价值凸显。

1、宏观经济增速不及预期,家电产品属于耐用消费品,与居民收入预期息息相关。若宏观经济增长放缓,或对行业销售形成较大影响;

2、原材料价格大幅波动:家电公司原材料成本占营业成本比重较大,若大宗价格再度上涨,板块盈利能力将会减弱;

3、海外市场风险:海外环境近年不确定性加剧,家电龙头外销占比较高,若外需下降则业绩将受到相应冲击;

4、市场竞争加剧:弱市场环境下,行业竞争更为激烈,部分公司存在份额丢失及低价竞争拖累盈利的风险。

(文章来源:中国证券报·中证金牛座)