周一在“带头大哥”黄金股的带领下,有色、油气等周期资源股全面走强,湖南黄金、四川黄金、兴业银锡、盛达资源等多股涨停。

美股相关指数大幅跑赢“七巨头”

自2025年初以来,MSCI金属与矿业指数累计上涨近90%,大幅跑赢半导体、全球银行以及“美股科技七巨头”。

基本面上,1月26日现货黄金首次突破5000美元/盎司关键心理整数关口。现货白银盘初再创新高,现报104.76美元/盎司,涨幅超1%。

据21世纪经济报道,独立财经评论员赵欢分析,各国央行的战略性资产配置需求是本轮黄金上涨的核心支撑。此外,美联储处在降息周期,意味着持有美元资产的吸引力下降,而黄金作为“无利息资产”的机会成本变低。

事实上,当前全球央行正在掀起新一轮购金热潮。中国人民银行官方储备资产数据显示,截至2025年12月末,我国黄金储备为7415万盎司,当月增持3万盎司。值得注意的是,这已是央行自2024年11月以来,连续第14个月增持黄金。这一趋势也为市场注入了长期信心。

当前市场对美联储的降息预期依旧强劲。高盛曾预计,受美国就业市场持续恶化、失业率上升、薪资增速放缓及企业对经济前景悲观等因素影响,美联储2026年降息幅度可能超过市场普遍预期,经济所需宽松力度高于当前定价。

而随着机器人、电动汽车以及人工智能(AI)数据中心的快速发展不断将金属价格推向新高,这波行情丝毫没有停歇迹象。根据一项市场预测,今年铜仍将供不应求,供应缺口甚至可能比2025年更加严重。

在黄金方面,BI分析师认为金价可能上探每盎司5000美元,而高盛集团则预计到2026年底金价将达到5400美元,较当前水平仍有约8%的上涨空间。

主力资金:已经抢筹布局多股

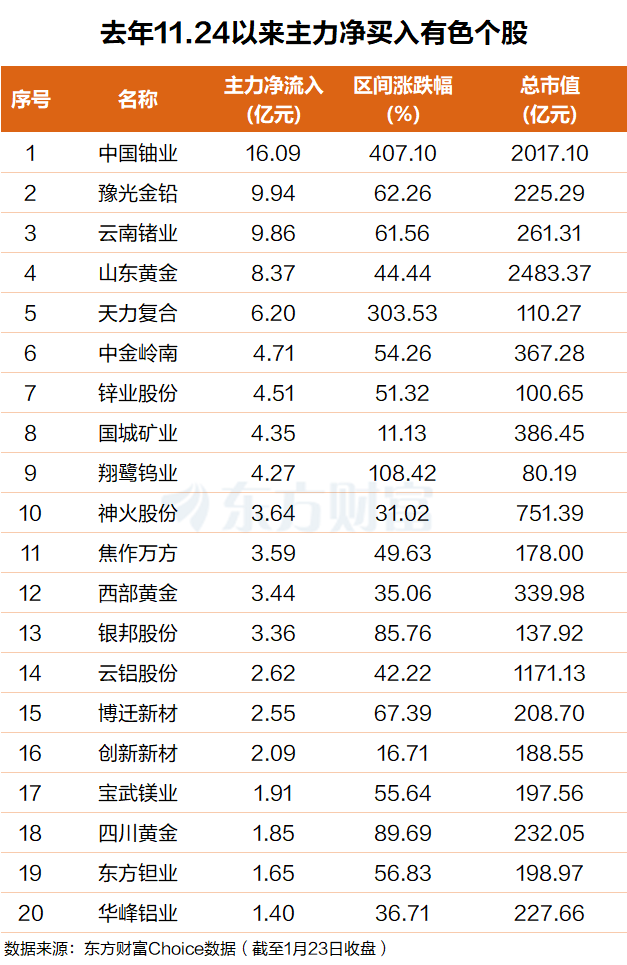

东方财富Choice数据显示,自去年11月24日阶段性见底以来,主力资金抢筹了一批有色行业个股。

中国铀业排名第一,主力净买入超16亿元;豫光金铅排名第二,主力净买入近10亿元。

云南锗业、山东黄金、天力复合、中金岭南、锌业股份、国城矿业、翔鹭钨业、神火股份、焦作万方、西部黄金等个股主力净买额在9.9亿元至3亿元之间不等。

机构:本轮超级商品周期远未结束

汇添富基金权益投资总监王栩指出,“本轮超级商品周期的根源,可以追溯到全球性的货币超发。”自2008年次贷危机之后,现代货币理论(MMT)从边缘学说逐渐走入政策实践中心,2020年新冠疫情更使得这一理论大行其道,大量超发的货币不仅推升了通胀,而且带来资产和商品价格的膨胀,主要发达国家的股市过去五年的涨幅普遍在50%以上,强金融属性的商品过去五年上涨了100%左右,黄金和白银的涨幅高达128%、171%,这一趋势在2025年四季度蔓延到铜、铝、锡等工业金属,超级商品周期正带来资源股的超级投资机会。

一位华南地区的周期风格基金经理对这一演变进行了总结:“美国债务周期、结构性需求拉动、供应链安全和供给周期,这四大因素正在形成完美共振。”

其一,美国债务周期与美元信用的重构。“美国债务和赤字率处于上升周期,引发了全球对美元信用的深层担忧。”该基金经理分析道,美债利息支出已超越国防开支,债务的可持续性备受拷问,在此背景下,全球央行正用行动投票——抛售美债、增持黄金,构建更加多元化的储备体系。这不仅是简单的对冲,更是对现有国际货币体系的一次“再平衡”,黄金的货币属性被空前强化。

其二,新旧动能转换下的结构性需求。历史上的每一轮商品牛市,都离不开新兴需求的拉动,这一次,主角是人工智能(AI)与绿色能源转型。“AI的背后是电力。”这位基金经理强调,“产业发展对电力、电网可靠性提出了前所未有的要求。无论是数据中心的建设,还是电网的升级改造,都离不开铜;而能源转型的核心——新能源汽车、光伏、储能,则共同构成了对铜、铝、锂、镍等金属的巨大需求矩阵。这是一种‘换道超车’式的需求,其体量和持续性可能远超传统经济周期的框架。”

其三,地缘政治变局下的供应链安全。“百年变局加速演进,供应链的逻辑正从强调‘效率’转向强调‘安全’。”该基金经理认为,各国对关键矿物、能源、粮食的战略储备需求急剧上升。同时,以美国为首的供应链重构,呈现出区域化、分散化的趋势,这一过程本身就需要大量的基建和设备投入,从而直接拉动大宗商品的需求,小金属的战略价值尤为凸显,其在科技、军工领域的广泛应用,使其成为大国博弈的重要筹码。

其四,长达十年的资本开支收缩期后的供给约束。上述基金经理指出,全球有色金属主要品种的资本开支在2011年见顶后,步入了漫长的收缩期。勘探投入持续低迷,叠加全球矿山品位的自然下降,导致主要金属品种的产出缺口日益明显。供给端的约束,是本轮周期最具刚性的一环。

中欧资源精选的基金经理叶培培直言,目前我们处于过往60年以来第三轮全球商品大周期,价格景气远未结束。这一轮周期的特点是持续时间更长,在供应链重构、ESG(环境、社会和治理)和中国‘反内卷’的时代背景下,稀缺资源品维持高位的时间可能长于前两轮。

(文章来源:东方财富研究中心)