收益大幅超越基准,多收费;收益大幅跑输基准,少收费。将基金公司和基金经理利益与持有人捆绑的浮动费率基金,初步赢得了投资者信任。首批13只浮动费率基金日前已经发行完毕并逐步进入封闭运作期,首次募集规模合计达到126.96亿元人民币,平均单只募集9.77亿元,显著高于同期普通主动权益基金的首发募集数字。

▲首批13只浮动费率基金概况来源:Wind

从产品设计原理上看,浮动费率机制有望激发基金经理的责任心,促使其努力提高投资回报。但从根本上说,浮动费率基金能不能赚钱,仍然要看基金经理的水平,一个过往业绩优异、能力突出的基金经理,有希望在新机制下进一步发挥潜力;而一个过往业绩落后、能力不足的基金经理,并不会因为一个新收费机制就产生质变。

根据东方财富Choice数据(基金经理业绩截至2025年6月27日,基金持仓截至2025年一季度末,下同),首批浮动费率基金的13位基金经理中,只有3人在近1年、近2年和近3年三个时间段中取得全部正收益,还有两人在三个时间段中取得全部负收益。

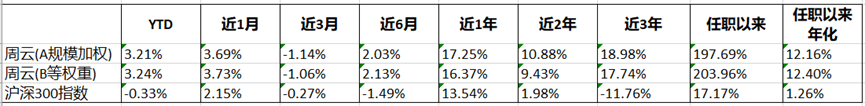

以任职期年化回报率排序,三位全胜基金经理分别是东方资管周云(12.16%)、银华基金王晓川(11.34%)、博时基金田俊维(7.07%)。

1

1号全胜选手

东方红核心价值周云

周云目前在管基金9只,管理规模为152.66亿元。代表基金为东方红新动力混合,最新规模30.71亿元。东方红核心价值首发募集规模19.91亿元,新基金与代表性基金均属于中等规模,基金经理复制策略的难度不大。

东方红新动力混合基金前十大重仓股分别是隆基绿能、海螺水泥、新宙邦、博迁新材、海泰新光、隧道股份、中国天楹、中望软件、广深铁路、浙商证券,持仓风格偏向中大市值的价值股,这也是东方证券资管的传统。这样的持仓组合似乎完美错过了AI等市场热点,但其实盈利能力并不弱,代表超额收益能力的阿尔法指标达到了9.3346,明显高于同类型基金的2.9084。

对于东方红新动力混合,上海证券、海通证券均认定为三年期、五年期双五星基金,说明长期业绩表现稳定。整体看,周云管理的东方红核心价值基金,比较适合偏向稳健收益赚慢钱的投资者。

2

2号全胜选手

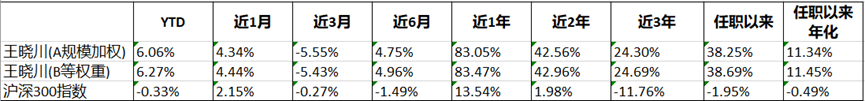

银华成长智选王晓川

王晓川目前在管基金2只,代表性基金银华数字经济股票,最新规模为21.26亿元。银华成长智选首发募集规模9.94亿元,发行规模偏小,在震荡市中具有灵活调仓的天然优势。

银华数字经济股票基金前十大重仓股分别为中芯国际、恒玄科技、兆易创新、移远通信、海南华铁、九号公司、道通科技、乐鑫科技、中科蓝讯、立讯精密。投资风格明显集中于中大盘成长股,操作比较灵活。以海南华铁为例,该公司主业是建筑机械租赁,但通过资本运作进入算力租赁市场,截至今年3月份已经签约算力服务金额接近25亿元,是一只带有类似资产重组色彩的算力租赁概念股。

通常公募基金喜欢主业清晰的公司,海南华铁不符合主流审美观,但这种业务实质性转型的公司往往会跑成黑马。今年一季度,海南华铁最大涨幅超过100%,银华数字经济股票基金位列第七大流通股股东。

能不能成为伯乐找到黑马,很考验基金经理的研究广度和对市场情绪的把握,在这方面王晓川有成功案例。

3

3号全胜选手

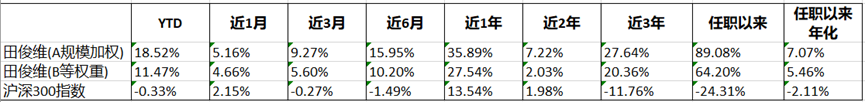

博时卓睿成长田俊维

田俊维目前在管基金5只,代表性基金为博时创新经济,海通证券和上海证券都给了该基金三年期五星评级。该基金的阿尔法指标达到了26.2593,同类型基金只有4.8034,超额能力非常突出。要想做到非常高的超额收益,要么是高抛低吸、节奏卡得特别准,要么就是选股独到,有独家重仓股。

该基金前十大重仓股分别为容知日新、国能日新、六九一二、航天电子、芯动联科、托普云农、晶品特装、中兵红箭、航天南湖、天润乳业,行业分布集中在新能源、国防军工、AI,但具体选股的确不走寻常路,新能源重仓股避开了隆基等大市值权重股,而是选择了容知日新、国能日新两只科创板和创业板的小市值公司,且具有新能源+算力的复合概念。对于国防军工板块也没有选中航沈飞、中国船舶这样千亿市值的白马股,而是选择了中兵红箭、航天南湖这样具有改革预期的小市值央企公司。

博时卓睿成长首发募集规模为2.59亿元,博时创新经济规模为4.75亿元,都属于袖珍型基金,基金规模与田俊维善于挖掘小股票的风格相匹配。

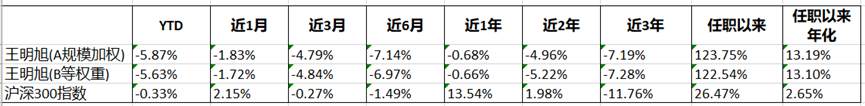

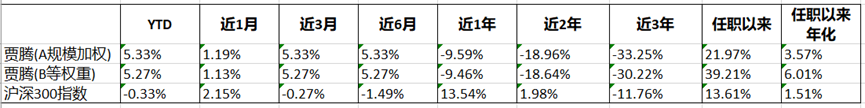

相比之下,广发基金王明旭、天弘基金贾腾的表现,在首批浮动费率基金的13位基金经理中垫底,近1年、近2年和近3年回报率全部为负。

广发价值稳进王明旭:

天弘品质价值贾腾:

表现最差的贾腾目前在管基金3只,管理规模18.08亿元。跳槽天弘基金之前,他曾在浙商基金公司任职,期间先后管理过7只基金,只有1只基金在任职期取得了正回报,其余6只基金中表现最差的两只亏损幅度均超过40%。这样一位历史业绩大幅亏损的基金经理来管理浮动费率基金,能够为投资者带来理想回报吗?

(提示:投资有风险,观点仅供参考,不作为决策依据。)

(文章来源:老狼财经)