融创中国境外债务重组迎来新进展。12月23日晚,融创中国公告,公司约96亿美元的现有债务已获全面解除及免除。

公司表示,全面境外债务重组的完成,彻底化解了公司的债务风险。在境外债务重组落地之前,融创154亿元境内公开债券重组也已完成。截至目前,融创通过境内外债务重组,整体偿债压力预计下降近600亿元。

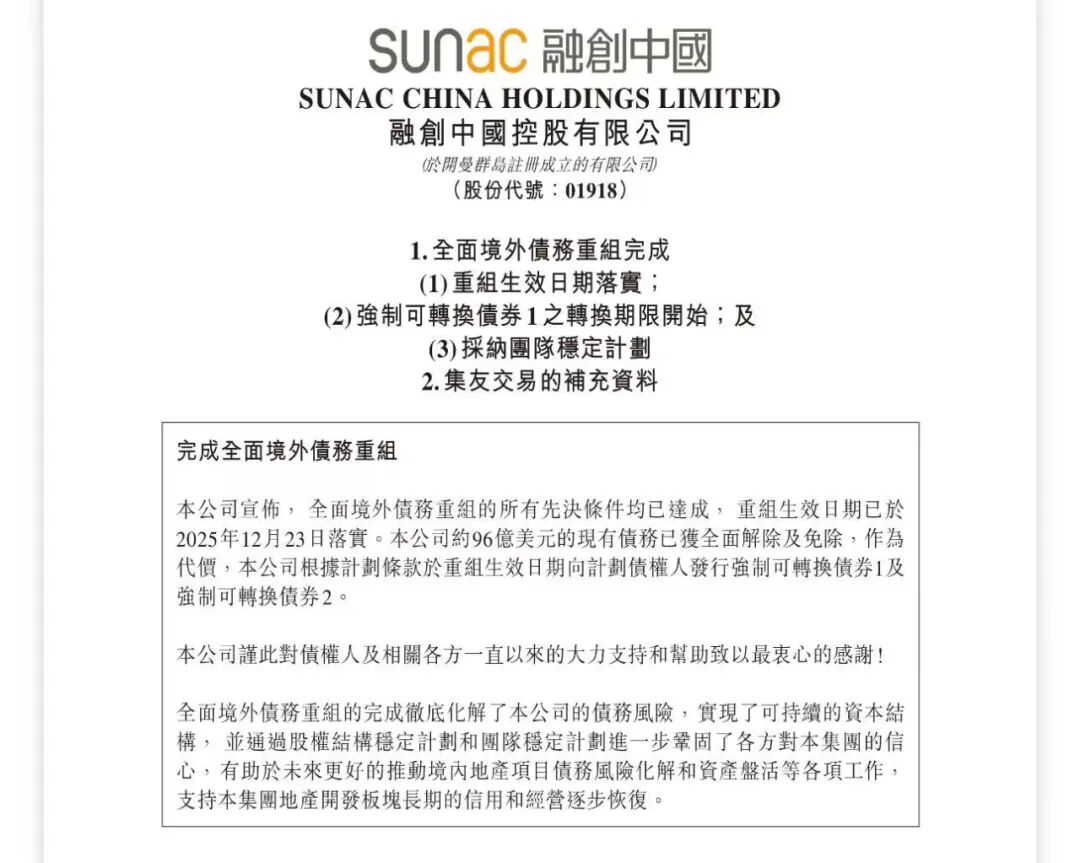

图片来源:公司公告

约96亿美元债务获全面解除及免除

融创中国12月23日晚间公告,公司全面境外债务重组的所有先决条件均已达成,重组生效日期已于12月23日落实。公司约96亿美元的现有债务已获全面解除及免除,作为代价,公司根据计划条款于重组生效日期向计划债权人发行强制可转换债券1及强制可转换债券2。

于重组生效日期,公司已发行强制可转换债券1本金额约为72.59亿美元,强制可转换债券2本金额约为24亿美元,总计约96.59亿美元。强制可转换债券预期于12月26日或前后在新交所上市。代表公司现有债务的多项现有工具的全球证书正在注销过程中。

公司提醒强制可转换债券1的持有人,转换期已于2025年12月23日开始,并将于2026年5月21日结束。受强制可转换债券1的条款及条件所规限,截至2026年5月22日尚未偿还的所有剩余强制可转换债券1,均须于到期日2026年6月23日强制转换为股份。强制可转换债券1转换价初始为每股6.8港元。所有剩余重组代价已转让予持有期受托人。截止时间为2026年5月12日下午5时(香港时间),持有期分派日期为2026年6月9日。

整体偿债压力预计下降近600亿元

公司表示,全面境外债务重组的完成彻底化解了公司的债务风险,实现了可持续的资本结构,并通过股权结构稳定计划和团队稳定计划进一步巩固各方对公司的信心,有助于未来更好地推动境内地产项目债务风险化解和资产盘活等各项工作,支持公司地产开发板块长期的信用和经营逐步恢复。

融创中国称,在境外债务重组落地之前,融创154亿元境内公开债券重组也已完成。截至目前,融创通过境内外债务重组,整体偿债压力预计下降近600亿元。在境内公开债重组方面,公司提出了“现金要约收购+债转股+以资抵债+留债展期”四种选项,既能满足债权人的短期流动性需求,又能分享公司发展的长期收益,为债权人提供了多元化需求及退出机制,最大程度照顾到各方利益。

据了解,融创中国2025年预计实现超5万套的新房交付,四年累计完成交付超70万套。目前,公司各项经营工作已全面提速。

(文章来源:中国证券报)