北京时间22日晚间,美股主要指数集体高开,截至23时左右,道指涨0.23%,纳指涨0.64%,标普涨0.49%。

美国科技7巨头普涨,英伟达上涨1.2%。特斯拉股价创历史新高,大涨3.38%,市值来到1.65万亿美元,最近120个交易日涨幅累计达57%。消息面上,据财联社,Matrix可再生能源公司与特斯拉签署协议,在英国合作开发电池储能项目。

纳斯达克中国金龙指数涨0.4%,热门中概股多数上扬,奇富科技涨3.24%,携程网涨2.23%,创奇生物、拼多多、贝壳涨逾1.5%,网易、京东、哔哩哔哩涨不足1%。

消息面上,高盛最新预测,中国股票在2026年料将延续涨势。

“我们预计(中国股票)牛市将持续,但上涨节奏会有所放缓。”以高盛首席中国股票策略师刘劲津为首的分析师团队在周一发布的报告中表示。高盛分析师认为,中国股市周期正从“预期驱动”转向“盈利驱动”,在这一阶段,盈利兑现与估值温和扩张将成为推动回报的核心动力。报告指出,中国企业盈利明年可能增长14%,2027年或继续增长12%;而估值扩张程度或在10%左右。高盛分析师重申,中国股票市场到2027年底可能再上涨38%。

商品方面,现货黄金日内涨超2%,续创历史新高至突破4427.80美元/盎司,现货白银突破69美元/盎司,大涨超3%,同样创下历史新高,

美油、布油双双大涨超2%。

除了地缘政治局势等浅层因素,黄金和白银再创新高背后有着更深层次的推动力。

法国里昂商学院管理实践教授李徽徽对21世纪经济报道记者表示,金银同创新高,这不是单一的“避险”和“抗通胀”行情,而是宽松货币周期、高财政赤字和全球制造业复苏这三股力量同向共振背景下的“产物”。他把黄金称为“货币信用的温度计”,近期上涨的核心动力来源于“主权信任的崩塌”“去美元化的加速”,主要有三层驱动因素。

一是信用与风险对冲:全球金融体系更碎片化后,黄金像“中立资产”,不依赖任何单一主权信用。全球央行不再是为了“储备多元化”买黄金,而是为了“生存”买黄金。

二是财政主导的期限溢价交易:市场不仅盯降息,更在重估美国财政与债务的长期约束,目前美国财政利息支出创纪录超万亿美元,这会推升长期期限溢价,削弱无风险资产的“无风险感”,黄金就成了另类信用锚。

三是从“资产”升级为“抵押品”:在流动性波动、保证金与折扣率频繁调整的年代,黄金的“可抵押、跨体系接受度”更强,机构会把它当作最后的高质量抵押品来配置。

黄金还能继续走高吗?高盛集团分析师Daan Struyven和Samantha Dart在本月的报告中表示,预计黄金价格明年将进一步上涨,基准情景为每盎司4900美元,且存在上行风险。他们指出,ETF投资者正开始与各国央行竞争有限的黄金供应。

在李徽徽看来,黄金的上涨趋势远未结束,黄金现在正处于一轮超级周期,而目前的4400美元/盎司可能只是周期的“中继站”。在过去20年,市场主要通过期货市场(Paper Gold)来定价黄金,但这轮周期最大的变化是定价权的“现货化”。

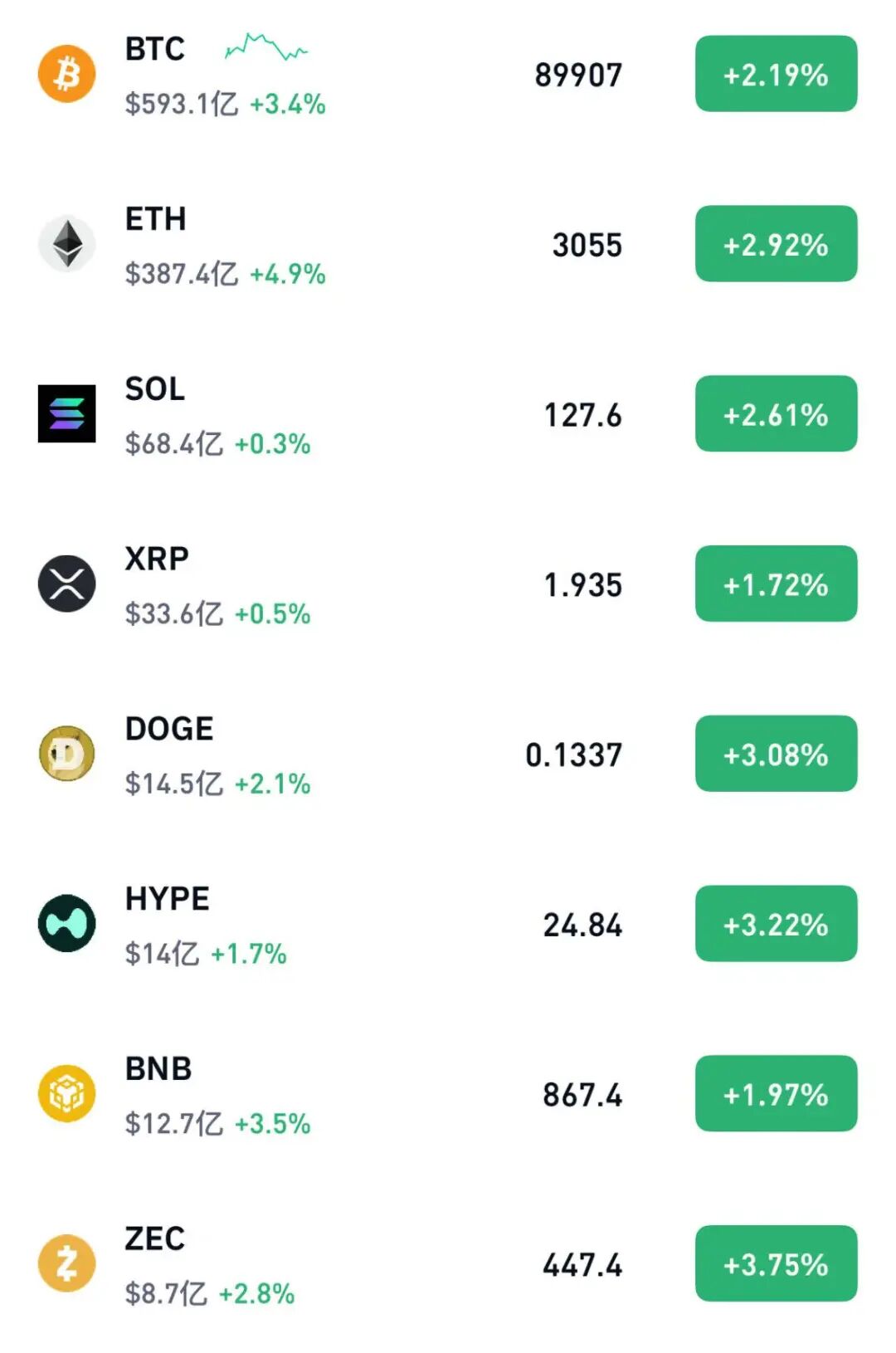

加密货币方面,多个币种集体拉升,比特币逼近90000美元关口。

(文章来源:21世纪经济报道)