近期,已在A股上市的孩子王(301078.SZ)向港交所递交IPO招股书,华泰国际为独家保荐人。

此次若成功在港股上市,孩子王将形成“A+H”股的格局。

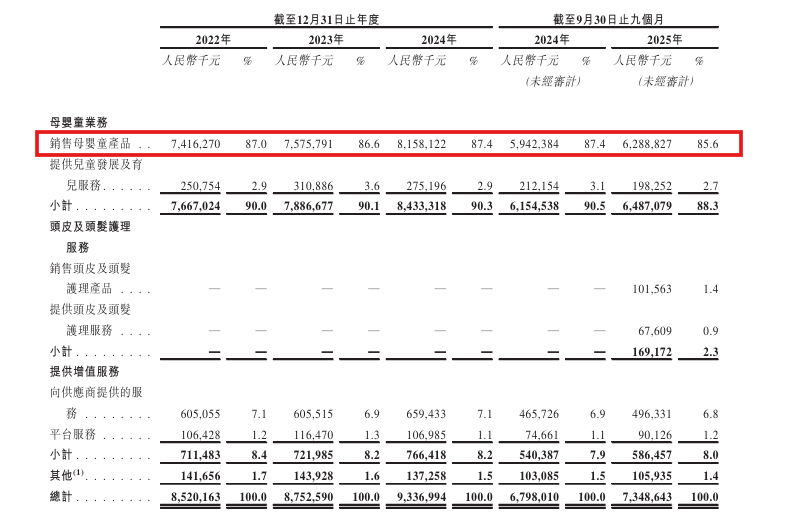

母婴童产品销售占比超80%

根据招股书披露的信息,孩子王引用弗若斯特沙利文的资料称,按GMV计,中国母婴童产品及服务市场的规模于2024年达39950亿元,2020年至2024年的复合年增长率为3.4%,预期于2029年达48650亿元,2025年至2029年的复合年增长率为4.1%。于2024年按GMV计,孩子王在该市场排名第一,市场份额为0.3%。

此次募集资金将用于海外拓展及收购,扩展销售网络及品牌推广,数字化与智能化升级,研发新品及拓展产品组合,营运资金和一般公司用途。

孩子王主要从事母婴童业务、头皮及头发护理业务及向客户提供增值服务。

母婴童业务方面包括:销售母婴童产品,涵盖食品、鞋履及服装、消耗品及耐用品,及向亲子家庭提供儿童发展及育儿服务。

截至2025年9月30日,孩子王拥有3710家线下门店,加盟店达2503家,占比超过67%。公司收入增长部分依赖于加盟商的成功。

招股书指出,若加盟商未能遵守运营标准或服务质量,将对品牌声誉造成负面影响;若加盟商业绩下滑,将直接影响公司相关收入。

上述提及的3710家线下门店包括母婴童业务下的1033家自营店及头皮及头发护理业务下的174家自营店,及母婴童业务下的110家加盟店及头皮及头发护理业务下的2393家加盟店。

数据显示,2022年、2023年、2024年及截至2025年9月30日,孩子王的收入分别约85.2亿元、87.52亿元、93.36亿元及73.48亿元;毛利分别为25.29亿元、25.57亿元、27.59亿元及20.85亿元;毛利率分别为29.7%、29.2%、29.6%和28.4%;利润分别为1.203亿元、1.205亿元、2.049亿元以及2.28亿元。

从业务结构来看,销售母婴童产品为公司的核心业务,占比超80%。

招股书披露的数据显示,2022年、2023年、2024年及截至2025年9月30日,销售母婴童产品的收入约74.16亿元、75.75亿元、81.58亿元及62.88亿元,占比分别达87%、86.6%、87.4%以及85.6%。

2022年至2025年九个月,公司母婴童业务销售收入占总收入比重高达88.3%至90.5%。

招股书称,中国内地新生儿数量自2016年峰值后持续下降,“出生率的持续下降可能会缩减母婴童产品及服务的潜在客户群”。

而在母婴童销售内部,奶粉品类更是 “重中之重”。

2025年上半年,奶粉类产品收入27.26亿元,营收占比达55.51%,相当于贡献了公司一半以上的营收,但该品类的盈利能力还在持续下滑。2025年上半年奶粉业务毛利率仅17.21%,同比减少1.38个百分点;同期整体母婴商品毛利率也降至19.56%,较上年同期下滑1.69 个百分点。

“买买买”切入护肤美发赛道,商誉同比激增至19.32亿元

孩子王全称为“孩子王儿童用品股份有限公司”,创立于2009年,总部位于江苏南京。孩子王曾于2016年在新三板挂牌上市,2018年4月从新三板摘牌后,又于2021年10月登陆深交所创业板。

公司单一最大股东包括公司董事会主席汪建国及江苏博思达,截至目前,单一最大股东集团能够行使公司约27.14%的投票权,包括汪建国全资拥有的公司江苏博思达直接持有的277563504股A股,占公司已发行股本总额的约22.01%,及根据一致行动安排,南京千秒诺(公司执行董事兼总经理徐卫红为唯一普通合伙人及唯一有限合伙人的唯一股东)直接持有的64730808股A股,占公司已发行股本总额的5.13%。

尽管外界将孩子王定位为母婴零售龙头,但近年来孩子王开启“买买买”模式,将公司业务扩张至其他领域。

2023年,孩子王收购乐友国际65%股权,此后的2024年又完成了剩下的35%股权收购。2024年12月,公司以1.62亿元收购上海幸研生物科技有限公司60%股权,切入成人护肤美妆赛道,该公司旗下有脆敏肌功效护肤品牌OANA、胶原蛋白护肤品牌博创;2025年7月,孩子王又以16.5亿元收购珠海市丝域生物技术发展有限公司65%股权,进入养发护发领域。

虽然通过不断的收购扩大了公司的业务规模,但这种模式下也为公司带来了高负债压力。

截至2025年9月30日,孩子王的短期借款为1.5亿元,一年内到期的非流动负债为9.49亿元,同比增长41.46%;长期借款达20.44亿元,同比增加125.35%,而同期孩子王账上货币资金12.62亿元。

从商誉方面来看,孩子王在收购乐友国际后形成7.82亿元的商誉,收购幸研生物的商誉达1.2亿元。而在收购完丝域生物并表后,孩子王的商誉更是同比激增147.1%至19.32亿元。仅就收购丝域一项,预计就将新增约14亿元的商誉。公司的资产负债率也升至64.26%。

若未来收购标的业务不达标,那么巨额的商誉减值将直接侵蚀公司的利润。

值得一提的是,为了支付丝域的收购款,孩子王动用了2023年的可转债募资4.29亿元,并通过子公司向银行贷款10亿元。

孩子王表示,商誉高增主要系公司本期收购丝域生物产生,由于合并日资产评估尚未完成,合并对价与子公司合并日可辨认净资产暂估金额的差额部分暂时确认商誉,待资产评估完成后重新确认商誉。孩子王也在招股书中提示风险部分称,此类收购“未必能达致预期收益”,并可能使公司面临整合困难、意外成本、无法实现协同效应等运营、财务和监管风险。被收购实体过往的业绩也未必能反映收购后的表现。

(文章来源:澎湃新闻)