摘要

3月FOMC例会声明强调“经济前景的不确定性有所增加”,市场交易“降息前置”。面临关税“盲盒”,2025年美联储如何应对,关税1.0时期的经验或教训有何参考?

热点思考:关税“盲盒”与降息“前置”?

一、3月FOMC例会:在“滞”与“涨”之间,市场为何选择了“滞”

3月 FOMC 例会,联储选择以不变应万变。3月FOMC例会维持FFR目标不变、再次放缓QT。会议声明强调“经济不确定性风险有所增加”;经济和FFR预测方面,美联储上修通胀预测,下修经济预测,点阵图(中位数)不变,凸显对“临时性”滞胀的观望态度。

市场博弈“降息前置”,美联储会“萧规曹随”吗?3月声明公布后,10Y美债利率回落、美股上涨、降息预期提升。但是,从点阵图分布来看,FOMC委员中认为利率维持高位的人数大幅增加。同时,美联储认为经济下行、通胀上行风险及不确定性风险大幅提升。

二、货币政策如何应对关税的不确定性?关税1.0时期降息“后置”的教训

美联储对关税风险的担忧有所“前置”,2018年9月“鹰派”加息是前车之鉴。关税1.0时期,直到2018年9月,鲍威尔仍选择“鹰派”加息,导致市场大幅震荡。2019年6月例会,美联储才承认“经济不确定性增加”,彼时距离关税1.0落地已近一年。7月,首次降息落地。

面对经济走弱、市场震荡,美联储在2018年底开始转向,并于2019年7月开启降息。鲍威尔2018年11月发言初步传递偏鸽信号。美联储2018年12月会议将加息次数、经济增速预测下调。表述上,美联储于2018年11月后开始强调企业投资、出口走弱,直至降息开启。

三、关税2.0的货币“对策”:滞胀风险是降息的“拦路虎”,但短期“滞”的风险或更大

关税1.0时期,通胀并非降息的硬约束。2.0时期,美联储会否更关注“胀”的风险?关税2.0将进一步增强通胀的粘性,但不宜忽视的是,美国经济正处在放缓阶段,关税同样会将强化“滞”的风险。较确定的是,关税的通胀效应是“临时的”,但“滞”的风险是否演变为真实的“衰退”是不确定的。所以,短期内,美联储政策反应函数中“滞”的权重或大于“胀”。

如果对等关税进一步增加经济不确定性和市场压力,可期待2025年美联储降息节奏“前置”。2018-2019年的经验显示,美联储政策及时“转鸽”有助于稳定经济预期和市场波动。2025年,为对冲2季度对等关税的扰动,美联储降息节奏或有所“前置”,但并不意味着更多降息。

风险提示

地缘政治冲突升级;美国经济放缓超预期;美联储超预期转“鹰”

报告正文

3月FOMC例会声明强调“经济前景的不确定性有所增加”,市场交易“降息前置”。面临关税“盲盒”,2025年美联储如何应对,关税1.0时期的经验或教训有何参考?

一、热点思考:关税“盲盒”与降息“前置”?

(一)3月 FOMC 例会:以不变应万变

当地时间3月19日,美联储召开联邦公开市场委员会(FOMC)议息会议并公布声明。重点为:1)维持联邦基金利率于4.25-4.50%不变,符合市场预期;2)经济预测摘要:下修经济预测、上修通胀预测;3)点阵图中位数预测2025年降息空间仍为50BP。

声明方面,美联储表示“经济不确定性风险”增加,宣布放缓QT步伐。此次3月美联储声明主要变化来自于两点,其一,此次声明将“经济前景具备不确定性”改为“经济前景不确定性增加”;其二,美联储决定将自4月起放缓缩表,美国国债每月赎回上限由250亿美元降至50亿美元。值得注意的是,此次声明中对于“不确定性增加”的担忧,在2019年6月美联储会议声明中也曾出现,这随后的便是2019年7月开始的“中周期调整”降息。也就是说,美联储在担忧通胀、指出经济实体仍然稳健的同时,也留下了“灵活”应变的空间。但的确,鲍威尔在记者会上表示不认为会在5月急于降息,美联储“观望”仍是基调。

美联储上修通胀预测,下修经济预测,但点阵图(中位数)展望不变,凸显对“临时性”滞胀的观望态度。此次美联储表态最大特征在于其“观望”、“等待”的政策取向,这体现在预测中。美联储此次上修核心通胀、下修经济增速预测,展现出对经济“滞胀”的担忧,但核心通胀上修仅限于2025年,说明对通胀担忧尚不剧烈,这也体现为点阵图利率预测持平12月,增长放缓与通胀上升的担忧相互抵消。经济方面,美联储将2025、2026、2027年实际GDP增速下修0.4、0.2、0.1个百分点至1.7%、1.8%、1.8%,2025年失业率上修0.1个百分点至4.4%;通胀方面,美联储将2025、2026年PCE通胀上修0.2、0.1个百分点至2.7%、2.2%,2025年核心PCE通胀上修0.3个百分点至2.8%。点阵图方面,美联储仍预期2025年降息空间为50BP(2次降息)。

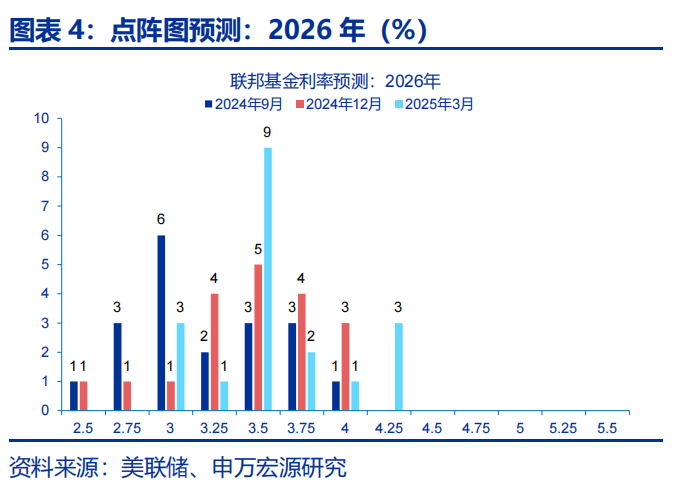

但是,从点阵图分布来看,美联储FOMC委员中认为利率维持高位的人数大幅增加。虽然美联储此次点阵图显示2025年降息空间为50BP,与去年12月会议维持一致。但是,点阵图的集中趋势(Central tendency)、预测区间均较上次有所变化,如3月预测中2025年利率区间为3.6-4.4,2024年12月为3.1-4.4。也就是说,虽然利率预测中位数不变,但在3个月前还认为2025年会大幅降息的部分委员已经改变了观点。另一方面,在此次点阵图中,认为2025年美联储降息小于等于1次的委员人数从4人增加到了8人(共19人),也可佐证看似不变的点阵图,实际上蕴含着对于利率维持高位的更强预期,凸显美联储对于通胀的担忧。

同时,美联储认为经济下行、通胀上行风险及不确定性风险大幅提升。3月美联储FOMC委员对于经济增长、通胀的不确定性担忧大幅上行。在19位委员中,有17位认为核心PCE通胀、实际GDP增速不确定性增加。在2018年6月至2019年6月的一年间(特朗普1.0关税落地-美联储降息开启),美联储FOMC委员对于经济、通胀的不确定性担忧也出现过一波上行,但明显本次会议更为剧烈;另一方面,美联储认为经济下行风险、通胀上行风险剧增。在19位委员中,有18位认为核心PCE通胀风险趋于上行,17位认为实际GDP增速风险趋于下行。

市场选择了“滞”,美联储会“萧规曹随”吗?美联储3月会议声明公布之后, 10Y美债利率回落、美股上涨、降息预期提升,显示市场在“滞”和“胀”之间,选择了“滞”,主要由于声明中“经济不确定性增加”表述、点阵图中位数预期不变的“表象”更偏“鸽”。但是,我们上文指出,美联储在此次会议上仍表现出对于通胀风险的更大担忧。对于美联储来说,是会更关注“滞”,还是“胀”?

(二)关税不确定性环境中的“货币宽松倾向”: 关税 1.0 的经验

相比2018-2019年,美联储此次对经济不确定性风险增加对提示“前置”,是否可能是吸取了2018年9月“鹰派”加息的经验?美联储在2019年6月(降息开启前夕)也使用过“经济不确定性增加”的表述,但彼时距离2018年特朗普关税1.0落地已经接近一年,而当前特朗普关税2.0才刚刚开始推行,后续可能还有对等关税、301关税等增量变化,美联储在此次3月会议上就已开始提示经济风险。

2018年9月,鲍威尔选择“鹰派”加息,叠加关税对经济冲击体现,导致市场大幅波动。2018年,特朗普在7、8、9月陆续加征了三批关税,但美联储2018年9月会议仍选择“鹰派”加息,上修经济预测,声明中认为美就业、经济强劲扩张、企业投资强劲。鲍威尔在2018年9月会议记者会上认为关税对经济影响仍然较小,通胀压力不大。但是,在关税落地之后,美国ISM制造业PMI从2018年8月的60.5回落至2019年8月的50以下,美联储GDPNow模型对应的美国经济增速从2018年前三季度3.8%的平均增速回落至2018Q4的2.7%,并进一步在2019Q1回落至2.1%,跌破2018年初的最低点。在金融市场上,关税冲击叠加美联储“鹰派”加息,市场进入“衰退交易”,美股在2018年9月至2018年12月的三个月内回调约20%,10Y美债利率也在2018年9月后开启回落,惨痛的教训“历历在目”。

面对经济走弱、市场震荡,美联储在2018年底开始转向,2019年6月承认“经济不确定性增加”,2019年7月开启降息。鲍威尔2018年11月出席纽约经济俱乐部活动时指出利率仅“略低于”中性利率水平,传递偏鸽信号。美联储2018年12月会议虽然仍加息25BP,并预期将在2019年加息2次,但加息次数、经济增速预测均已经出现下调。美联储2019年1月会议声明删除了继续加息的表述,2019年3月会议的点阵图“实锤”美联储不再预期2019年将加息。表述上,美联储2018年11月后陆续将企业投资描述为放缓(moderated)、回落(slower)、疲弱(soft),以及提示出口、通胀较弱。

(三)“刻舟求剑”的风险:通胀压力会否阻碍美联储转鸽?

1.0时期,通胀并非降息的硬约束。2.0时期,美联储会否更关注“胀”的风险?

当前美国通胀水平高于关税1.0时期。2018年美国CPI同比均值仅为2.4%,距离美联储2%的目标已然不远,但截止2025年2月,美国CPI同比为2.8%,通胀压力比特朗普关税1.0时期更高。从趋势来看,2018年美国通胀正处于向上复苏的“再通胀”时期,而当前美国在历经多年高通胀后仍在缓慢“去通胀”。

相比2018-2019年,特朗普关税2.0对于通胀的推升效果显著更强,可能进一步增强通胀的粘性。

1)2018年关税对于美国核心PCE通胀推升仅在0.1-0.2个百分点左右。美国国际贸易委员会(ITC)的研究认为,关税显著提升了美进口商品的价格,且关税的主要承担者是美国的进口商和美国的消费者。特朗普关税1.0主要加征的商品更偏中间品、资本品,虽然部分消费品受到波及,但彼时关税的通胀效应尚不强劲,根据波士顿联储测算,2018年关税对于美国核心PCE通胀推升仅在0.1-0.2个百分点左右;

2)关税2.0背景下,中加墨关税或提升美国PCE通胀约0.3至0.7个点,对等关税或导致美国通胀抬升0.8到1.8个百分点。对比之下,此轮特朗普关税2.0对于消费品进口的冲击不可小觑,玩具、手机等典型消费品均更可能出现涨价。若美国对中国的10%及对加拿大、墨西哥的25%关税最终生效,价格完全传导的情形下,或使美国PCE通胀抬升0.7个点,50%的传导效率下,或使PCE通胀抬升0.36个点;对等关税若实施,或导致美国通胀抬升0.8到1.8个百分点。情形一,美国对重点国家实行关税对等,可能导致美国CPI通胀上升0.8个百分点;情形二,全面关税对等的条件下,可能导致美国CPI通胀提高1.2个点;情形三,在全面对等的基础上,对中国加征60%关税,可能导致美国通胀上升至1.8个点。

美国经济正处在放缓阶段,关税同样会将强化“滞”的风险。较确定的是,关税的通胀效应是“临时的”,但“滞”的风险是否演变为真实的“衰退”是不确定的。所以,短期内,美联储政策反应函数中“滞”的权重或大于“胀”。1)各项测算大致认为特朗普关税1.0对美国实际GDP的负向冲击为0.3-0.5个百分点(ITC,2023);2)关税2.0背景下,仅中加墨关税就或使美国GDP下跌0.4至1.3个百分点。若美国仅实施对中国的10%及对加拿大、墨西哥的25%关税,或导致美国GDP下降0.4个点,其中对加拿大和墨西哥加征关税的影响更大,对中国加征的影响稍低。若美国未来实施全球关税并扩大对华关税力度,则可能会使美国GDP下降1.3个百分点。

如果对等关税进一步增加经济不确定性和市场压力,可期待2025年美联储降息节奏“前置”。2018-2019年的经验显示,美联储政策及时“转鸽”有助于稳定经济预期和市场波动。鲍威尔似乎吸取了2018年9月“鹰派”加息经验,为对冲二季度对等关税扰动,将对经济不确定性的担忧“前置”,所以,美联储3月FOMC会议的最大意义在于降息时点提前。根据市场预期,下一次可能的降息时点在6月;但是,鲍威尔在记者会上也承认关税已经对通胀形成推升。所以,降息的“前置”可能并不意味着全年降息幅度的提升。由于美国通胀压力持续高企,2025年美联储全年降息空间变化不大,美联储点阵图全年预计仍在50BP,市场预期仍在75BP。

风险提示

1)地缘政治冲突升级。俄乌冲突尚未终结,地缘政治冲突可能加剧原油价格波动,扰乱全球“去通胀”进程和“软着陆”预期。

2)美国经济放缓超预期。关注美国就业、消费走弱风险。

3)美联储超预期转“鹰”。若美国通胀展现出更大韧性,可能会影响美联储未来降息节奏。

(文章来源:申万宏源)

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

- 11

- 12