近日,杭州市国资委操刀的同一控制下的企业吸收合并重组交易有了最新进展。

2月8日,海联讯(300277.SZ)和杭汽轮B(200771.SZ)均公告表示,海联讯通过向杭汽轮B全体换股股东发行A股方式吸收合并杭汽轮B的重大重组交易,已协调中介机构进场开展尽职调查。

作为我国汽轮机领域的头部公司,杭汽轮B一直因B股市场的估值低、流通率低、再融资难等短板问题发展受限,在谋求“B转A”。而海联讯自2023年来主营业务在经营上持续亏损,亦试图通过重组实现业务转型。

两家公司原本是“一拍即合”,有望借本次重组交易实现双赢,不料却引来部分中小投资者的“不满”。

需注意的是,合并双方最终确定以海联讯定价基准日前20个交易日的股票交易均价9.56元/股为换股价格和1:1的换股比例进行换股吸收合并。这引发了投资者在深圳互动易平台质疑上述交易方案对杭汽轮B中小流通股东的公允性。

对比合并双方的每股净资产、盈利能力或不难理解上述质疑。截至2024年第三季度末,杭汽轮B的每股净资产达7.20元,是海联讯同期末每股净资产(1.45元)的4.95倍。2020—2023年,杭汽轮B的年度扣非归母净利润稳定超3.6亿元,海联讯的年度扣非归母净利润则不断下滑,至2023年已陷入亏损。

截至目前,杭汽轮B尚未召开股东大会对上述重组方案进行审议和表决。由于该重组交易属于关联交易,大股东须回避表决。因此该交易方案届时能否获得出席股东会股东所持表决权的2/3以上表决通过,仍是未知之数。

2月11日,就换股价格的确定方式、交易方案的公允性、合并重组后的业务协同效应等相关问题,时代商业研究院向海联讯发函并致电询问。截至发稿,该公司尚未回复相关问题。2月13日,时代商业研究院向杭汽轮B致电询问,该公司董秘办的办公电话无人接听。

“蛇吞象”式重组助力杭汽轮B提升估值

海联讯是一家面向电力企业的电力信息化系统集成服务商,于2011年底在创业板上市。

随后,因被曝出在2009—2012年期间存在财务造假行为,海联讯上市后的经营发展持续低迷,控股权也在创始团队减持套现后几经易手。直至2019年,杭州市金融投资集团有限公司(下称“杭州金投”)通过受让股份成为海联讯控股股东,该公司的实控人变更为杭州市国资委。

即便控股权得以稳定,海联讯并未摆脱业绩增长瓶颈。该公司在2020年后扣非归母净利润持续下滑,并于2023—2024年前三季度陷入持续亏损。

2024年2月,杭州金投将其所持有的海联讯29.80%股份无偿划转至杭州市国有资本投资运营有限公司(下称“杭州资本”)名下,海联讯的控股股东变更为杭州资本,实控人仍然为杭州市国资委。同年10月28日,海联讯与杭汽轮B同时发布筹划重大资产重组的停牌公告。两周后,海联讯发布了关于换股吸收合并杭汽轮暨关联交易的交易预案。

与海联讯相同,杭汽轮B的控股股东是杭州资本,实控人是杭州市国资委。与海联讯不同,杭汽轮B前身是1958年成立的杭州汽轮机厂,一直是我国汽轮机领域的龙头企业,多次囊括我国工业汽轮机“首台套”的设计和制造,是名副其实的高端制造企业。

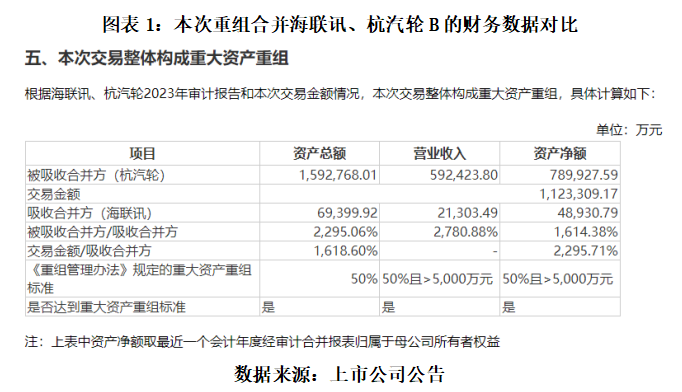

交易预案显示,截至2023年末,杭汽轮B总资产达159.28亿元,净资产达78.99亿元,2023年营收达59.24亿元,而同期末海联讯总资产仅为6.94亿元,净资产为4.89亿元,同期营收为2.13亿元。

不难发现,杭汽轮B的总资产、净资产、营收分别是海联讯的22.95倍、16.14倍、27.81倍。本次海联讯换股吸收杭汽轮B完成后,杭汽轮B将注销,这是一次“蛇吞象”式的重组交易。

不过,受制于B股市场估值低、流动率低、再融资难,杭汽轮B难以通过资本赋能企业发展和转型。若本次借壳海联讯在A股重组上市,意味着杭汽轮B有望提升整体估值,亦可突破经营上的资本短板。

交易预案显示,以合并双方首次董事会决议公告日(2024年10月28日)为定价基准日,定价基准日前20个交易日,海联讯股票交易均价为9.56元/股,杭汽轮B股票交易均价为7.77港元/股,约合人民币7.11元/股。

经合并双方协商最终确定,杭汽轮B的换股价格为9.56元/股,换股比例为1:1,即1股杭汽轮股票换得1股海联讯股票,给予杭汽轮34.46%的溢价。

交易方案对杭汽轮B中小股东或有失公允

不过,公众投资者及部分杭汽轮B的投资者在深交所互动易平台上对上述换股价格、换股比例的公允性提出了质疑。

时代商业研究院梳理发现,在深交所互动易平台上,投资者的质疑理由主要有两个:第一,海联讯股价本身波动大,选择定价基准日前20个交易日的交易均价没有兼顾市场波动对股价长短期影响,不利于体现杭汽轮B的内在价值,应考虑选择定价基准日前60个交易日或120个交易日的股票均价作为市场参考价。

第二,杭汽轮B的每股净资产是海联讯的近5倍,且杭汽轮B在过去10年持续推进自主燃气轮机研发攻关,目前已完成整机总装,有望在2025年实现整机试验并将在可预期的短期内投入市场,当下的换股比例未能充分考虑杭汽轮B的盈利前景。

杭汽轮B针对上述投资者质疑在互动易平台回复称,本次交易方案选择定价基准日前20个交易日股票交易均价符合《上市公司重大资产重组管理办法》和《上市公司国有股权监督管理办法》的规定,并给予了杭汽轮B一定的溢价。

时代商业研究院统计发现,对比合并双方在定价基准日前20个交易日的交易均价,上述交易方案确实给予了杭汽轮34.46%的溢价。不过,定价基准日前20个交易日期间,海联讯股价上涨了55.10%,而杭汽轮B股价仅上涨17.22%。

从股价历史走势看,在2024年8月的22个交易日,杭汽轮B的月均价为6.96元/股,高于海联讯同月交易均价(6.36元/股),若考虑杭汽轮B在B股市场本身存在估值低的制约,不难理解投资者质疑上述换股价格未充分考虑海联讯股价短期涨幅偏高的影响。

时代商业研究院还发现,从每股净资产、每股净利润的角度看,杭汽轮B的每股“含金量”亦大幅高于海联讯。截至2024年第三季度末,杭汽轮B的每股净资产达7.20元,是海联讯同期末每股净资产(1.45元)的4.95倍。2020—2023年,杭汽轮B的年度扣非归母净利润稳定超3.6亿元,海联讯的年度扣非归母净利润则不断下滑,至2023年已陷入亏损。

不过,杭汽轮B目前尚未针对上述重组方案召开股东大会进行审议和表决。由于该重组交易为关联交易,大股东需回避表决。杭汽轮B在互动易平台回复投资提问时表示,上述重组方案届时必须经出席股东大会的股东所持表决权的2/3以上通过。这意味着,该重组方案存在不能通过杭汽轮B股东大会表决的潜在可能。

或许考虑到中小股东会对上述重组交易方案存在异议,杭州市国资委在交易预案中,为杭汽轮B异议股东设置了现金选择权,即以定价基准日前20个交易日的交易均价(7.77港元/股,约合人民币7.11元/股)作为现金选择权价格,获得相应的现金对价。

截至2025年2月13日收盘,杭汽轮B的股价为10.22元/股。

(文章来源:时代财经)

![赞 [赞]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot53.png)

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

- 11

- 12

![拳头 [拳头]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot57.png)

![强壮 [强壮]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot59.png)