2025年刚开年,中国人民财产保险股份有限公司(以下简称“人保财险”;2328.HK)便收到了千万元的罚单。

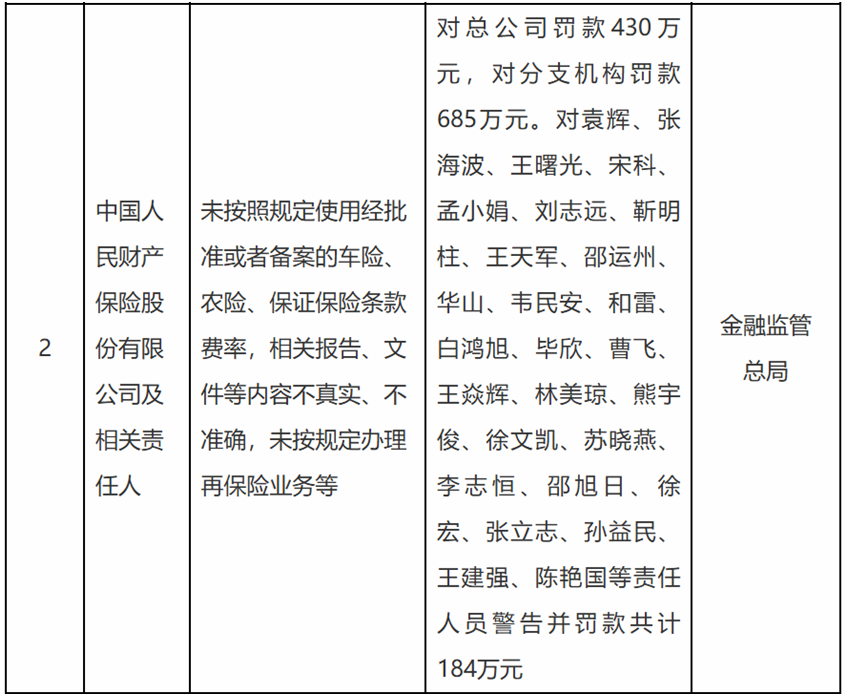

2025年2月8日,国家金融监督管理总局发布行政处罚信息,中国人民财产保险股份有限公司因未按照规定使用经批准或者备案的车险、农险、保证保险条款费率,相关报告、文件等内容不真实、不准确,未按规定办理再保险业务等问题被处罚。

此次处罚中,金融监管总局对人保财险总公司罚款430万元,对分支机构罚款685万元,合计罚款超千万元。同时金融监管总局还对有关责任人进行了处罚。对袁辉、张海波等27名责任人员给予警告并罚款,罚款共计184万元。

图源:国家金融监督管理总局官网

2025年1月处罚超10例 2024年全年罚款超4000万元

人保财险官网显示,人保财险是中国内地最大的财产保险公司,其前身是1949年10月成立的中国人民保险公司,是国内历史悠久、业务规模大、综合实力强的大型国有财产保险公司。公司于2003年11月6日成功在香港联交所主板挂牌上市,成为中国内地第一家在海外上市的金融企业。

今年1月17日和1月24日发布的关于原保险保费收入的公告和2024年度业绩预增公告。公告披露,人保财险2024年全年实现的原保险保费收入金额为5380.55亿元,同比增长了4.3%,其中机动车险部分实现收入2973.94亿元,同比增长4.1%;意外伤害及健康险部分实现收入1011.60亿元,同比增长9.7%;农险部分实现收入549.19亿元,同比下降5.7%。同时,据人保财险财务部门初步测算,公司2024年度净利润与2023年度相比将增加约20%到40%。

但是如今,人保财险一开年即收到了处罚力度和涉及范围均较大的处罚,这无疑又给投资者们泼了一盆冷水,也让人不禁对人保财险的运营状况产生担忧。

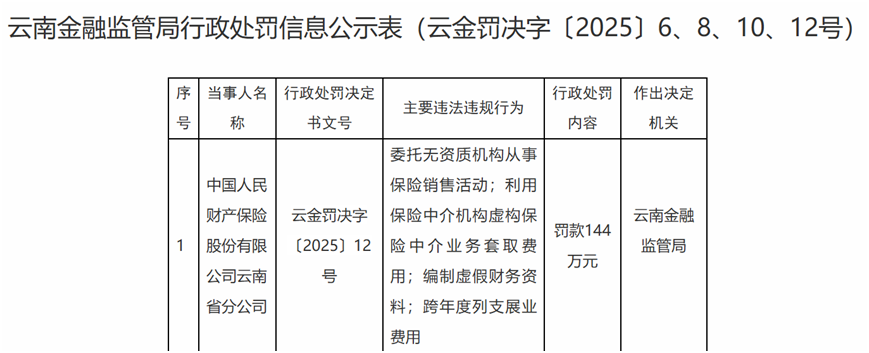

其实,这次处罚并不是孤例,早在今年1月,人保财险在云南的分公司就收到了云南金融监管局的处罚决定书。

据国家金融监督管理总局在1月26日披露的公告,由于委托无资质机构从事保险销售活动、利用保险中介机构虚构保险中介业务套取费用、编制虚假财务资料、跨年度列支展业费用等原因,云南金融监管局决定对中国人民财产保险股份有限公司云南省分公司作出罚款144万元的行政处罚,对该公司总经理谢川峰、个人业务渠道部副总经理钱勇、公司车辆保险部总经理谢茂坤作出警告并分别罚款16万元、10万元、10万元的处罚决定。

图源:国家金融监督管理总局官网

而且还远远不止这些,在整个2025年1月份里,人保财险及其子公司、分公司共计收到监管处罚高达10次。除了上述提到的云南省分公司,涉及的分公司还包括人保财险齐齐哈尔市分公司、自贡市分公司、郑州市分公司、阜南支公司、榆林中心支公司等等不同地方的不同分公司。

纵观人保财险在1月份收到的各项处罚决定书中披露的违法违规行为,主要是“虚假”和“违规”,比如编制虚假资料、通过虚构保险中介业务套取费用、农险业务虚增承保面积、未如实记载农险业务资料等,以及给予投保人、被保险人、受益人保险合同约定以外的保险费回扣等。“五虚”问题——虚假承保、虚假退保、虚挂保费、虚列费用、虚假理赔严重。

然而,若再往前追溯,就可以发现情况并不是2025年才开始恶化的,2024年人保财险就频繁收到罚单,合规问题愈发凸显。

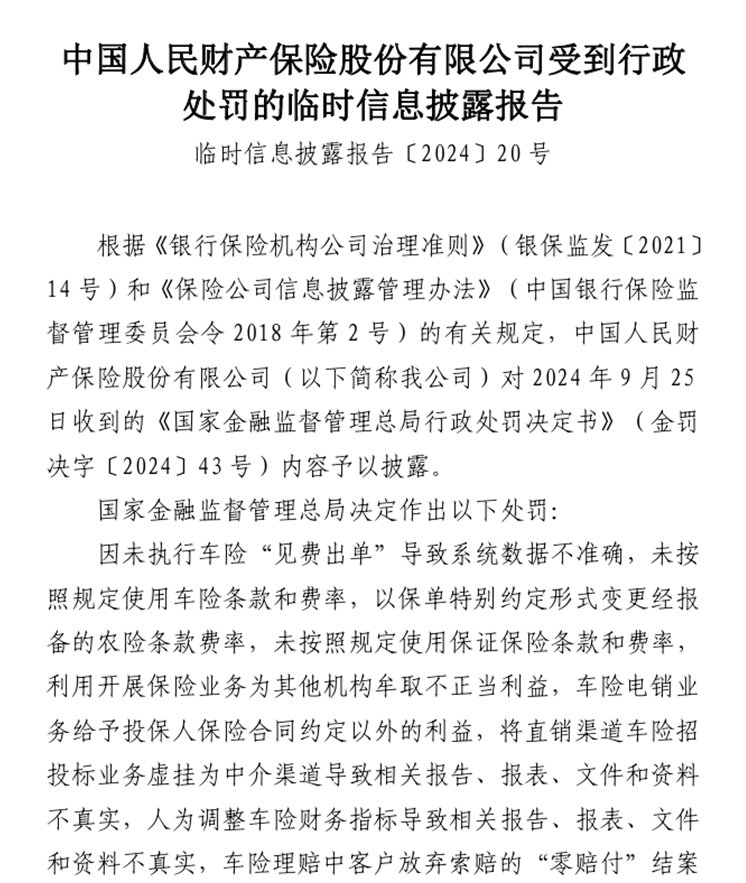

2024年9月25日,人保财险收到国家金融监管总局的行政处罚决定书,此次违规事实多达16项,涉及车险、农险、互联网平台保证保险、短期健康保险、再保险分出业务、支农融资等多个业务板块。其中包括未执行车险“见费出单”导致系统数据不准确、利用开展保险业务为其他机构牟取不正当利益、个别赔案通过伪造理赔资料予以“零赔付”结案、人为调整车险财务指标、农险业务虚假承保与虚假理赔、短期健康保险业务销售误导等严重问题。最终,人保财险总公司被罚款430万元,江苏省分公司、安徽省分公司等19家分支机构合计罚款685万元,总计被罚1115万元。

图源:中国人民财产保险股份有限公司官网公告

就在数月之前,在2024年5月17日,国家金融监管总局也对人保财险总公司、分支机构及25名相关责任人开出巨额罚单。此次违规事实包括招投标管理不规范、将直接业务虚挂中介业务套取手续费、跨年度列支手续费、支农融资业务捆绑销售保险产品等。总公司被罚221万元,分支机构一共被罚460万元,25名相关责任人一共被罚311万元,合计罚款高达992万元。

据不完全统计,2024年前三季度,人保财险收到了165张罚单,合计罚款金额高达4293.4万元。

频繁的处罚不仅让公司承受了巨大的经济损失,严重损害了公司的品牌形象和市场信誉,也反映出公司内部管理的混乱、失序,而这也在人保财险频繁的人事变动中体现了出来。

高管频频落马董事长职位四年三动

在合规问题突出的背后,人保财险内部管理也存在着巨大隐患。

从2023年至今,已有多位中高层管理人员落马。

2023年1月6日,中央纪委国家监委驻中国人民保险集团股份有限公司纪检监察组、山东省监察委员会消息对中国人民财产保险股份有限公司原党委书记、总裁林智勇严重违纪违法问题进行了纪律审查和监察调查。

报告指出,林智勇靠险吃险,干预大宗保险理赔事项,违规收受大额中介费用;在重大经营决策方面独断专行,造成国有资产特别重大损失。

同年5月,人保财险原党委委员、副总裁沈东也被双开。其被指在分管财务条线自行其是,搞山头主义;违规从事有偿中介活动,利用职务影响,将应由个人支付的费用交下属或他人支付,违反廉洁自律规定;违规干预公司采购项目,违规批准固定资产购置申请等。

进入2024年,1月初,人保财险海南省分公司原总经理单荣光被开除党籍,通报指出,单荣光违反工作纪律,不正确履职,扩大经营风险,造成经济损失;利用职务便利为他人谋取利益,并非法收受巨额财物。1月23日,人保财险广西壮族自治区分公司原副总经理孙建被通报接受纪律审查和监察调查;2月底,人保财险重庆市分公司的原副总经理李成柱因构成严重职务违法并涉嫌贪污行贿、受贿犯罪被“双开”。

到了2024年10月25日,人保财险原党委委员、监事会主席张孝礼涉嫌严重违纪违法,目前正接受中央纪委国家监委驻中国人民保险集团股份有限公司纪检监察组纪律审查和山东省东营市监察委员会监察调查。

频繁的高管落马事件,反映出公司内部监督机制的失效,权力缺乏有效制衡。

此外,人保财险董事长近些年也在频繁更换。

2020年9月,太平保险董事长罗熹调任中国人保担任董事长,但不到三年后,却因“金句”事件饱受舆论关注而不得不提前卸任。

2023年1月30日,人保寿险下发的一则《关于开展“学习罗董金句,激扬奋进力量”学习活动的通知》在互联网上流传开来,通知中显示,人保寿险要求公司总、省、地市、县支各级机构全体干部员工,“学习、熟读、并背诵董事长在首季峰启动会上传达的金句集锦。”并且“总公司各部门主要负责人、各级机构一把手要充分发挥示范带动作用,以上率下,结合工作实际、学习体会等,带头讲金句、用金句,通过集中学习、个人自学、背诵打卡等多种方式,确保全体内勤人员将金句内容牢记于心、付诸于行”。

《通知》中还提到,要在今年2月10日前,完成全员闭卷通关及考试,并对考试成绩进行汇总。“纸质试卷需妥善保管,以备检查。”

《通知》立马引爆舆论,并受到批评。工人日报旗下的中工网于2023年2月8日发表评论,标题为《央企“谄媚领导”的歪风,得治!》。

种种舆论压力下,原本2023年12月才到达63岁退休年龄的罗熹,不得不提前10个月结束了自己的职业生涯。2023年2月17日,“人民保险”官方公众号发布消息称,中国人民保险集团股份有限公司召开党委扩大会议,中组部相关人士宣布:免去罗熹的中国人保集团党委书记职务。

罗熹卸任后,时任总裁的王廷科升任董事长。不过不到一年半的时间,2024年8月,王廷科不再担任党委书记,9月6日,又辞去董事长职务。

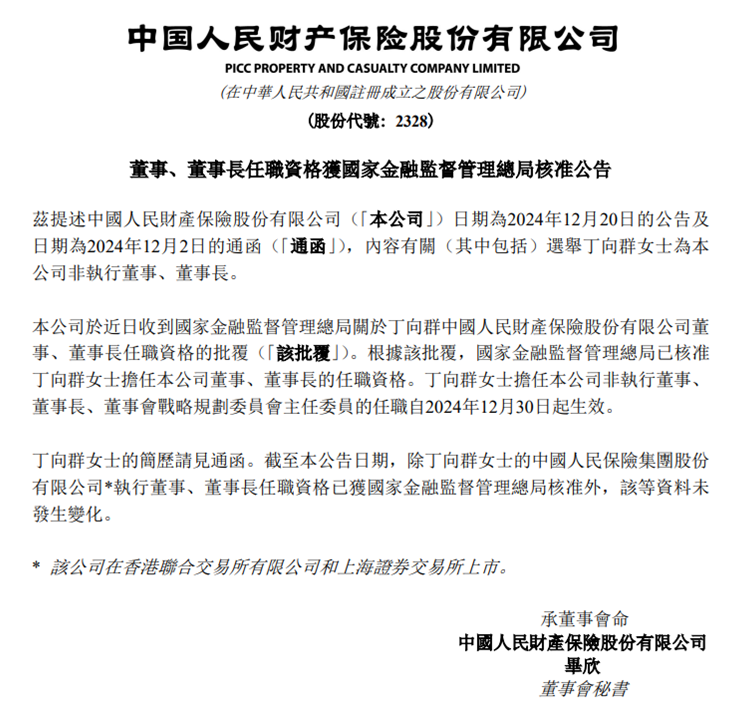

直到2024年12月31日,据人保财险公告,公司才迎来新的董事长丁向群。据悉,曾担任安徽省委组织部长。而这位也是四年时间内,中国人保集团迎来的第三任董事长。

图源:中国人民财产保险股份有限公司公告

不过丁董事长要跳的担子可一点不轻,如何在整顿内部的同时保证公司业绩,新董事长仍需处理好这个课题。(《理财周刊-财事汇》出品)

(文章来源:理财周刊-财事汇)

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

- 11

- 12