宁德时代(480.000,3.00,0.63%)宣布将斥资190亿元进行产业链投资后仅一年,便开始了减持。

上周五收盘后,永福股份(67.000, -10.52, -13.57%)发布公告称,宁德时代拟减持不超过546.31万股,占公司总股本比例不超过3%。自8个月前投资永福股份至减持公告日,宁德时代仅此一笔投资便浮盈5.6倍,增值12亿元。

除投资永福股份大赚外,在已上市的公司中,宁德时代还投资了锂电设备企业先导智能(72.950, -1.74, -2.33%),浮盈约60亿元;投资锂电池检测企业星云股份(63.430, -3.56, -5.31%),浮盈约1亿元;投资参股资源的企业天华超净(65.380, -0.17, -0.26%),浮盈约2亿元。宁德时代在对外进行产业链上下游布局的同时,还能够通过“低买高卖”,获得数额不菲的投资收益,可谓一举两得。

受益于当下的最大风口——新能源汽车浪潮,在未来业绩预期的支撑下,宁德时代股价节节攀升。

借助火热的行情,在股价高位时,宁德时代再次抛出新一轮定增和产能扩张计划,试图进一步巩固自己的市场份额和龙头地位。不过,如果从利润的角度看,宁德时代或将面临“远忧”。

行业“军备竞赛”式扩产埋恶性竞争隐患

随着渗透率的提升,新能源汽车进入加速发展期。2020年,国内新能源汽车产销分别完成136.6万辆和136.7万辆,同比分别增长7.5%和10.9%,产销量创历史新高。

今年1-7月,新能源汽车销量达147.8万辆,同比增速达204.12%,销量已超过2020年全年水平,渗透率超10%,已进入爆发式增长阶段。

电动汽车的巨大销量带来了动力电池的海量需求,但随之而来的也是锂电企业“军备竞赛”式的竞相扩产。

8月12日,宁德时代对外披露定增预案,拟发行不超过2.33亿股,募集资金约582亿元,扩建共计137GWh动力电池产能和30GWh储能电柜,进行新能源先进技术研发,并补充流动资金。

据券商测算,按照公司已披露的各轮扩产计划,宁德时代锂电池的新建规划近600GWh,产能将从2020年的约70GWh增加至2023年约500GWh,2025年,产能有望进一步增至700GWh。届时,公司的总体产能将达到全球总需求的30%。

除宁德时代外,国内外其他主要电池厂的扩产速度都在加快。

公开资料显示,亿纬锂能(104.370, -1.08, -1.02%)拟在荆门投资建设年产104.5GWh的动力储能电池产业园;中航锂电成都、武汉、合肥等地的生产基地也将先后落地,五年内的产能规划调高至300GWh;国轩高科(51.700, -1.36, -2.56%)规划在2025年达到100 GWh的动力电池产能;孚能科技(40.200, -0.72, -1.76%)的扩产目标为120GWh,其中今年计划开工的产能不少于20GWh。

国外巨头也同样虎视眈眈。拆分后的LG新能源将于年底前完成IPO,已规划产能430GWh;SK创新则计划分拆电池业务,并将2025年的产能规划由100GWh提升至200GWh。

实际上,考虑到成本问题和供应链安全,整车厂近来也纷纷自建电池厂。长城汽车(55.590, -2.12, -3.67%)母公司旗下蜂巢能源的电池已开始量产,并将未来两年的产能规划从4GWh提升到100GWh;长安汽车(21.310, -0.13, -0.61%)也对外宣布,几年内将投300亿元布局动力电池。

电池厂、整车厂,甚至上游锂盐加工企业(如赣锋锂业(161.100, -2.78, -1.70%)等)纷纷布局和加大动力电池的扩产节奏,“军备竞赛”式的扩张无疑将加剧未来行业产能过剩的局面。作为行业龙头,宁德时代利润空间将面临挑战。

警惕固定资产折旧吞噬利润

根据披露的定增预案,宁德时代此次将新建和扩建包括福鼎时代锂离子电池生产基地、广东瑞庆时代锂离子电池生产项目、江苏时代动力及储能锂离子电池研发与生产项目(四期)、宁德蕉城时代锂离子动力电池生产基地,以及湖西锂离子电池扩建项目(二期)在内的多个项目,总投资额约530亿元。

而动力锂电池作为重资产行业,宁德时代的资产负债表扩张十分迅速。

2020年末,宁德时代的固定资产余额196.22亿元,相比2016年末的37.27亿元增加约5倍,近四年的年均复合增速达51%。2021年一季度,公司固定资产进一步扩张至207.60亿元。

在建工程同样飞速增加。2021年一季度末,公司在建工程账面余额56.02亿元,相比2016年末的12.26亿元增加4倍。

随着新扩建项目的不断推进,在建工程和固定资产还将继续成倍增加,由此带来的折旧金额不断积累。

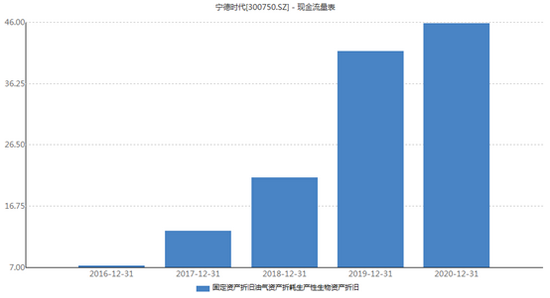

2016-2020年折旧额

可以看到,2016年,宁德时代全年折旧约7.3亿元;2020年,公司全年折旧额达到45.77亿元,四年时间增加6倍。

有业内人士指出,如此巨额的固定资产投资,会大大提升宁德时代的经营杠杆系数,即净利润的变动对销售的增长更为敏感。一旦行业需求萎缩,或竞争加剧,或锂电池技术被替代,宁德时代净利润萎缩的速度将会是“光速”。

上下游两面挤压盈利空间

今年以来持续上涨的原材料价格,也让包括宁德时代在内的电池企业倍感压力。

据券商统计,今年年初至7月末,绝大多数电池材料的售价都出现了不同程度的上涨。其中,最上游的碳酸锂和氢氧化锂,7个月的涨幅分别达到70%和90%。中游材料六氟磷酸锂的涨幅最大,达到270%。受此影响,电解液售价也增长达到120%左右。占动力电池成本最高的正极材料,今年前7个月涨幅也达到30%-40%。

而据上海钢联(58.670, -1.38, -2.30%)的最新数据,8月17日,碳酸锂(99.2%工业零级/国产)售价继续上涨3000元/吨,氢氧化锂(56.5%,工业级/国产)上涨2000/吨,六氟磷酸锂上涨10000元/吨。

另一方面,动力电池企业的下游——新能源乘用车的售价却一降再降。

以电动车龙头公司“价格屠夫”特斯拉为例。7月8日,特斯拉宣布国产Model Y标准版车型正式上市,售价为27.6万元。这个价格,较此前上市的长续航版Model Y下降7.19万元,一次性降幅达到20%。

不仅如此,根据官网最新消息,特斯拉将Model 3标准续航后驱升级版车型的补贴后售价调整为23.59万元,相比此前下调1.4万元。

实际上,在过去两年多的时间里,作为特斯拉在国内的主力车型,Model 3已经完成了多次售价下调。

2018年底,进口Model 3刚进入国内,售价最高的高性能全驱版价格一度高达69.80万元;2019年10月,特斯拉发布国产Model 3标准续航升级版,售价降至35.58万元;2020年,Model 3更是加快了降价频率,最低售价已降至目前的23.59万元。

尽管风口之上的宁德时代雄心勃勃、意气风发,但在多重因素影响下,长远来看公司的利润增速能否达到市场预期,或许还存在着较多的不确定性。

(文章来源:中国经济网)

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

- 11

- 12