11月26日 ,备受关注MSCI史上最大扩容顺利完成,截至收盘,北向资金全天净流入214.29亿元,创历史新高,外资对A股的青睐可见一斑。

投资者期待MSCI进一步扩容,不过MSCI今日提出,进一步纳入A股首先需要解决缺少对冲工具、假期安排错位等关键问题。

进一步纳入需解决四大问题

就下一步扩容,MSCI董事总经理兼指数研究部环球主管Sebastien Lieblich,在26日的媒体电话会议上表示暂时还没有时间表。按照规则,在将中国A股进一步纳入MSCI指数之前,MSCI需要进行公开咨询,并根据解决国际机构投资者强调的剩余的市场准入各项改革的进展进行审查。

MSCI今日表示,在MSCI最近关于中国A股纳入的公众咨询期间,投资者强调有必要在考虑进一步纳入之前解决以下四大问题:

一、风险对冲和衍生品工具的获取。

国际机构投资者需要获取具备流动性的在岸及离岸指数期货和期权,以扩大其在中国的配置并管理其风险敞口。股指期货和期权合约是全球投资者的重要风险管理工具,在像中国这样复杂、深度和层次多样的股票市场而言尤为重要。

二、中国A股较短的结算周期。

国际机构投资者强调,他们在应对中国A股较短的结算周期时仍面临重大的运营挑战和风险。中国内地目前采用的是T + 0 / T + 1的非货银对付的交割结算制度。相比之下,MSCI ACWI中的大多数市场当前以T + 2 或者T + 3 货银对付的交割结算周期运行。

三、陆股通的交易假期安排。

国际机构投资者担心中国在岸证券交易所与陆股通假期之间的错位。鉴于目前大多数全球机构投资者都依赖陆股通作为投资中国A股的主要准入渠道,重要的是对当前的交易假期制度进行审查,把投资过程中的不必摩擦减至最少。

四、在陆股通中形成有效的综合交易机制。

许多大型基金管理人和经纪交易商强调了对有效运转的综合交易机制的迫切需求。代表多个终端客户账户进行统一下单交易的能力对于帮助国际机构投资者在投资过程中实现最佳执行和降低操作风险至关重要。

MSCI称,只有在中国当局解决了上述所有问题,MSCI才会就进一步将中国A股纳入MSCI指数的议题展开公开咨询,以继续促进国际投资。

北上资金单日净流入创历史新高

26日,中国A股以20%的纳入因子部分纳入MSCI指数(包括MSCI新兴市场指数)的第三阶段、也是最后阶段成功实施。

截至2019年11月26日市场收盘,MSCI指数将包含472只中国A股,其中包括244只大盘股和228只中盘股。MSCI ACWI全球市场指数和MSCI新兴市场指数里的中国A股的比重将分别达到0.5%和4%。包括中国A股和境外上市中资股票在内的MSCI中国指数将包含710只成份股,分别占到MSCI ACWI全球市场指数和MSCI新兴市场指数的4%和34%的权重。

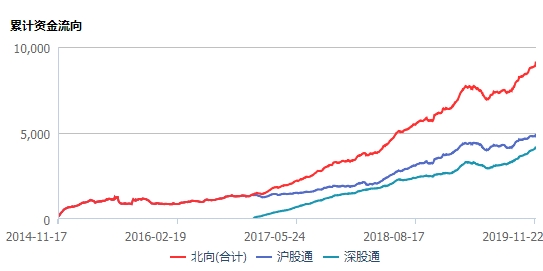

伴随MSCI扩容的是北上资金创纪录流入。

在26日尾盘阶段,外资通过沪深港通渠道集中抢筹,北向资金单日净流入规模达到214.29亿元,超越2018年11月2日创出的173.85亿元,刷新了互联互通机制开启以来的历史最高纪录。当日沪股通累计买入389.88亿元,累计卖出281.12亿元,净流入108.76亿元;深股通累计买入338.54亿元,累计卖出233.01亿元,净流入105.53亿元。

而在此之前,北向资金从11月14日~11月26日之间已经连续9个交易日实现净流入。11月份以来,北向资金日均净流入30.89亿元,累计流入556.06亿元。回顾MSCI纳入A股的每一次扩容,北向资金都会出现加速涌入,这一趋势从月度数据上可见一斑。

例如,上一次扩容发生在今年8月27日,8月份的北向资金累计流入规模为132.06亿元,日均净流入6亿元,而到了生效后的下一个月份,即9月份,北向资金累计流入规模为646.62亿元,日均净流入32.33亿元。再上一次扩容是在5月28日,5月份北向资金累计净流出536.74亿元,日均净流出28.25亿元。而在生效之后的,北向资金在6月份累计净流入426.03亿元,日均净流入23.67亿元。

因此,有不少机构预计,未来北向资金的净流入规模可能会继续扩张。

机构关注MSCI纳入A股比例提升

对于MSCI提高A股纳入比例,机构普遍非常关注。

瑞银证券中国股票策略团队评论称:“今年前三个季度,我们估算A股市场外资净流入总额为360亿美元。除去150亿美元的被动外资净流入,分别是前两次MSCI提升A股纳入因子带来的90亿美元,以及A股首次纳入富时指数带来的60亿美元,主动型外资净流入仅为210亿美元。如果以MSCI指数作为基准的全球/新兴市场/大中华主动型基金标配A股,那么我们估算主动型外资流入应为600亿美元。好消息是随着贸易局势改善、人民币兑美元汇率企稳,加之三季报显示企业盈利向好,10月以来北向流入有所走强,四季度迄今流入600亿元人民币。”

瑞银认为,海外投资者在A股市场的重要性已有所上升。截至2019年9月底,外国投资者持有A股市值为1.77万亿元人民币,相当于A股总市值和自由流通市值的3.2%和7.9%,高于2018年底的2.4%和6.7%。

瑞银预计,随着2020年二季度起GDP同比增速出现反弹,主动型外资流入将会有所增长。同时,潜在的贸易摩擦缓和以及人民币汇率企稳或能提振海外投资者情绪。假设2020年MSCI对A股的纳入因子保持不变,瑞银估算,外资流入A股市场的总额或将达3000亿元。同时,瑞银预计,未来几年MSCI仍将进一步将A股的纳入比例提升到30-40%,并最终升至100%。如果纳入因子达到100%,根据测算,A股在MSCI新兴市场指数中的权重将达16.6%。

瑞银表示,沪深300指数2020年底目标位为4400点,对应12.1倍的静态市盈率。在经济增速进一步放缓、贸易摩擦不确定性以及政策温和放松的环境下,市盈率将在当前水平徘徊,市场的上行空间将主要由盈利增长所驱动,而估值可能只会有微小幅度的提升。

贝莱德安硕亚太地区投资策略主管Thomas Taw评论称,对于中国A股而言,今年是历史性的一年。MSCI在5月和8月份的半年及季度评估已经给海外投资者划出了中国国内股票投资值得考虑的重点。据Thomas Taw估计,经过本次纳入权重的提升,将有大约67亿美元的被动资金净流入A股,将近8月份的两倍。而在本次扩容之后,A股占MSCI中国指数的比例约为12.2%,占MSCI亚洲(除日本)指数的比例约为4.8%,占MSCI新兴市场指数的比例约为4.1%。

贝莱德的研报指出,MSCI将中国A股的纳入比例从5%提升到20%的这一决定,无疑是历史性的,这也是向外国投资者开放中国国内股票投资的一个关键机会。2019年即将结束,但这还只是一个开始。

未来A股是否有机会完全获得纳入?贝莱德展望称,A股比已经完全纳入MSCI新兴市场指数的韩国股市要复杂得多,规模也大得多,中国股票100%纳入指数对境外投资者来说将会是一个独特的投资机会,无论是被动投资者还是主动投资者。

中金公司估算,MSCI扩容有望为A股带来约2500亿元~3000亿元的增量资金,相比5月和8月份的两次纳入比例提升,资金流入规模也将提高约50%~70%。

(文章来源:券商中国)

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

- 11

- 12