震动行业的MPS风波事件阴霾未散,受此拖累的光大证券依然为这桩海外收购案的爆雷而持续买单。

日前,光大证券中期报告正式出炉,从中期业绩来看,由于自营业务猛增等业务条线的贡献,上半年光大证券净利涨幅超60%。

不过,随之而引来的还有一份高达7亿左右的资产减值报告引发关注。

一方面光大证券受到MPS事件影响,新增3亿计提预计负债,同时和招商银行之间的诉讼纠纷仍在审理之中。另一方面,连续踩雷*ST华信和康美债券也让光大证券持续增加超3亿元的计提减值。

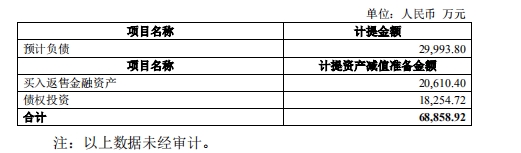

光大证券对上述风险事件持续进行资产减值计提,上半年计提预计负债及单项重大金融资产准备共计6.89亿元,已超过 2018年度经审计净利润的10%。

MPS事件持续发酵,单项目计提预计负债超17亿

光大证券的MPS事件的负面效应并未解除。

8月27日晚间,披露半年报的同一天,光大证券布了《关于计提预计负债及资产减值准备的公告》。

在这份报告中,光大证券表示,经公司对于涉及诉讼事项进展及重大期后事项、各项金融资产按照预期信用损失模型的评估,2019 年上半年计提预计负债及单项重大金融资产减值准备共计人民币6.89亿元。其中有近一半的减值准备仍然来自子公司MPS投资项目巨额损失的事件。

此前,光大证券子公司光大资本爆出境外收购事件踩雷而出现巨额亏损的事件震动业内。公开资料显示,光大证券全资子公司光大资本下属公司光大浸辉联合暴风集团子公司暴风投资和上海群畅金融等设立上海浸鑫基金,并通过设立特殊项目的载体方式收购境外MPS公司65%股权。

作为劣后级合伙人之一,光大资本出资6000万元。2016年5月23日,浸鑫基金完成了对MPS 65%股权的收购。随后,MPS公司经营陷入困境,浸鑫基金未能按原计划实现退出,从而使得基金面临较大风险。

今年3月,光大证券发出公告称,经公司进一步认真核查和评估,综合考虑前述公告中提及的《差额补足函》等各项因素,基于谨慎性原则,计提了相关预计负债及资产减值准备。数据显示,因该风险事件计提预计负债及资产减值准备合计15.2亿元,减少光大证券去年利润总额15.2亿元,减少合并净利润约11.4亿元。

而在最新披露的计提减值报告显示,光大证券再度对MPS风险事件进行计提减值准备。报告称,因 MPS 事件相关情况的影响形成对预计负债资产负债表日后调整事项,公司 2019 年上半年新增计提预计负债人民币3亿元元。

这也意味着,仅光大证券子公司投资MPS公司发生风险事件而进行的累计计提预计负债已经高达17亿元。

与此同时,在上述并购案中,光大资本由于签署具有兜底性质的《差额补足函》,招商银行作为优先级出资人无法收回本金和利息,因而对光大资本进行起诉,要求其履行相关差额不足义务,诉讼金额接近35亿元。

不过,目前这起诉讼案件尚未有定论。光大证券曾公告表示,上述函件的有效性存在争议,光大资本的实际法律义务尚待判断。而根据披露,光大浸辉、浸鑫基金起诉暴风集团及冯鑫,以及招商银行因《差额补足函》相关纠纷对光大资本提起的诉讼目前都处于立案审理阶段,对光大资本的影响暂无法准确估计。

受到MPS事件影响,光大证券内部也出现了人事震动。今年4月29日和8月2日,光大证券原董事长薛峰和首席风险官王勇、合规总监陈岚已接连离职。

光大证券称,公司已经成立专项工作小组,妥善进行风险处置工作,积极维护公司和全体股东的合法权益。同时,公司依规依纪对 MPS 相关责任人进行严肃追责,并将视风险处置情况采取进一步处理措施。

连环踩雷康美、华信,光大证券风控受质疑

实际上,除了MPS风险事件仍在持续买单之外,光大证券此前投资失利也造成了较大的损失,累计超3亿资产减值准备。

据上述减值公告显示,融入方以*ST 华信股票为质押物,在公司办理股票质押式回购交易业务,融资余额人民币 63,000 万元。因融入方未履行购回义务, 构成违约。经测算,2019 年上半年计提减值准备人民币 2.06亿元。截至 2019 年 6 月末,该笔业务已累计计提减值准备人民币4.45亿元。

而除了股票质押业务踩雷之外,光大证券持有的两只债券产品也出现了风险,造成资产减值计提。而且两笔债券投资偿债主体还款能力不足,光大证券对上述项目投资成本进行全部计提减值准备。

一方面,光大证券持有康美药业发行的“17康美MTN003”债券,投资成本人民币8,000万元,发行人后续偿付能力存在较大不确定性。经测算,2019年上半年计提减值准备人民币7177.68万元。截至2019年6月末,该笔业务已累计计提减值准备人民币7177.98万元。

另一方面,光大证券子公司持有上海华信金融控股有限公司发行的债权产品,投资成本为人民币1.11亿元。发行人到期未履行本息偿付义务。经测算,2019 年上半年计提减值准备人民币 1.11亿元。

由于过去连续的爆雷事件,市场对光大证券的风控能力也产生了质疑。而在此次公布的半年度报告中,光大证券也给出了回应。

光大证券半年报中写道,2019年上半年,公司高度重视风控管理,积极反思,正视不足,从防范化解风险应切实做到 “管住人、看住钱、扎牢制度防火墙”的要求出发,对各部门、分公司及子公司进行全面风险排查,对风险隐患进行全面分析梳理,并逐项推进问题的限时整改。

据介绍,光大证券在风险管理机制方面推进了多项改革工作:一是全面收紧对子公司业务授权,对子公司项目申请进行从严审核。二是着重加强了对子公司的风险管控,执行母子公司统一的风险管控要求。三是突出风险偏好执行,对母子公司风险偏好建立常效的监测、重检机制。四是在信用风险管控方面,通过债务主体黑名单、统一授信等管理机制严控风险。五是全面加强对风险的考核与问责,将风险成本直接影响考核结果并及时启动责任认定。

光大证券强调称,在风险项目积极处置的同时,公司业务拓展稳步推进,流动性充裕,各项核心风险控制指标运行良好。

幸亏自营和佣金收入大增,上半年整体业绩才有大幅增长

值得注意的是,A股市场明显转暖,各大券商上半年业绩表现不俗,光大证券的中期业绩也有不少亮点。

根据光大证券半年报显示,2019年上半年公司实现营收58.6亿元,同比增长42.45%,实现净利润16.1亿元,同比增长66.1%,实现扣非净利润17.43亿元,同比增长110.55%。今年上半年公司的加权平均净资产收益率为3.35%,比上年同期上升了1.37个百分点。

从半年报显示,光大证券此番业绩增长主要来自于自营业务收入的猛增。对于今年上半年公司营业收入大幅增长的原因,公司给出的说明是,手续费及佣金净收入、投资收益及公允价值变动收益同比增长所致。

具体来看,今年上半年,光大证券实现手续费及佣金净收入29亿元,较去年同期增加6亿元,增幅26%;实现投资收益及公允价值变动收益20亿元,较去年同期增加13亿元,增幅高达184%,主要是自营业务投资绩效大幅改善。此外,今年上半年,光大证券实现投资收益及公允价值变动收益合计占营收的比例为34%,而去年上半年这一数字为18%。

一般而言,券商的自营业务通常分为权益投资和固收投资两块。据光大证券中报披露,上半年,权益投资方面,公司以重塑业务流程和强化风控体系为抓手,全面提升投研质量,取得了较好的投资收益;固定收益投资方面,公司对持仓结构进行了优化配置。量化衍生品业务,场内业务做市及套利套保业务实现盈利。

除此之外,上半年光大证券手续费及佣金净收入增长的主要推动力来自于投行业务。数据显示,今年上半年,公司实现手续费及佣金净收入29亿元,较去年同期增加6亿元,增幅26%其中投行业务手续费净收入8亿元,较去年同期增加4亿元,增幅121%,主要受承销规模增加的影响。

对于2019年下半年投行业务的展望,光大证券表示,将全面推进投行项目的执行和储备工作,进一步加强科创板、并购及再融资项目储备,推动各项业务均衡发展,同时加强内部协同联动,积极推进中大型品牌项目落地,提升综合金融服务能力。

根据中国证券业协会此前发布的上半年业绩排名数据,今年上半年,光大证券投行业务实现净收入7.84亿元,排名行业第5名;光大证券总资产位列行业第13位,营业收入和净利润则皆为第11位。

相关报道>>>

光大证券董事长闫峻首次亮相 半年业绩大增 八点回应MPS风险处置 计提17亿处置趋稳

(文章来源:中国基金报)

![哭 [哭]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot5.png)

![哭 [哭]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot5.png)

![哭 [哭]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot5.png)

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

- 11

- 12